–ë–Β―¹ –Ψ―²–≤–Β―²―¹―²–≤–Β–Ϋ–Ϋ–Ψ―¹―²–Η

–ü―Ä–Ψ―²–Η–≤–Ψ―Ä–Β―΅–Η–≤–Α―è –Ω–Ψ–Μ–Η―²–Η–Κ–Α –≥–Ψ―¹―É–¥–Α―Ä―¹―²–≤–Α –≤ –Ψ―²–Ϋ–Ψ―à–Β–Ϋ–Η–Η ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–≥–Ψ –±–Η–Ζ–Ϋ–Β―¹–Α –Φ–Β―à–Α–Β―² ―Ä―΄–Ϋ–Κ―É. –û–¥–Ϋ–Ψ–Ι ―Ä―É–Κ–Ψ–Ι ―΅–Η–Ϋ–Ψ–≤–Ϋ–Η–Κ–Η –Ω―΄―²–Α―é―²―¹―è ―¹―²–Η–Φ―É–Μ–Η―Ä–Ψ–≤–Α―²―¨ ―Ä–Ψ―¹―² ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–Ι –Κ―É–Μ―¨―²―É―Ä―΄, –¥―Ä―É–≥–Ψ–Ι - ―Ä–Β–Ζ–Κ–Ψ ―É–Φ–Β–Ϋ―¨―à–Η―²―¨ –Κ–Ψ–Μ–Η―΅–Β―¹―²–≤–Β–Ϋ–Ϋ―΄–Ι ―¹–Ψ―¹―²–Α–≤ ―¹―²―Ä–Α―Ö–Ψ–≤―â–Η–Κ–Ψ–≤. –≠―²–Ψ –Ϋ–Β –Ω–Ψ–Ζ–≤–Ψ–Μ–Η―² ―Ä–Β―à–Η―²―¨ ―¹–Η―¹―²–Β–Φ–Ϋ―É―é –Ω―Ä–Ψ–±–Μ–Β–Φ―É –Ψ―²–≤–Β―²―¹―²–≤–Β–Ϋ–Ϋ–Ψ―¹―²–Η.

–ü―Ä–Ψ―²–Η–≤–Ψ―Ä–Β―΅–Η–≤–Α―è –Ω–Ψ–Μ–Η―²–Η–Κ–Α –≥–Ψ―¹―É–¥–Α―Ä―¹―²–≤–Α –≤ –Ψ―²–Ϋ–Ψ―à–Β–Ϋ–Η–Η ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–≥–Ψ –±–Η–Ζ–Ϋ–Β―¹–Α –Φ–Β―à–Α–Β―² ―Ä―΄–Ϋ–Κ―É. –û–¥–Ϋ–Ψ–Ι ―Ä―É–Κ–Ψ–Ι ―΅–Η–Ϋ–Ψ–≤–Ϋ–Η–Κ–Η –Ω―΄―²–Α―é―²―¹―è ―¹―²–Η–Φ―É–Μ–Η―Ä–Ψ–≤–Α―²―¨ ―Ä–Ψ―¹―² ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–Ι –Κ―É–Μ―¨―²―É―Ä―΄, –¥―Ä―É–≥–Ψ–Ι - ―Ä–Β–Ζ–Κ–Ψ ―É–Φ–Β–Ϋ―¨―à–Η―²―¨ –Κ–Ψ–Μ–Η―΅–Β―¹―²–≤–Β–Ϋ–Ϋ―΄–Ι ―¹–Ψ―¹―²–Α–≤ ―¹―²―Ä–Α―Ö–Ψ–≤―â–Η–Κ–Ψ–≤. –≠―²–Ψ –Ϋ–Β –Ω–Ψ–Ζ–≤–Ψ–Μ–Η―² ―Ä–Β―à–Η―²―¨ ―¹–Η―¹―²–Β–Φ–Ϋ―É―é –Ω―Ä–Ψ–±–Μ–Β–Φ―É –Ψ―²–≤–Β―²―¹―²–≤–Β–Ϋ–Ϋ–Ψ―¹―²–Η.–½–Α–¥–Α―΅―É ―É–Ω―Ä–Α–≤–Μ–Β–Ϋ–Η―è ―Ä–Η―¹–Κ–Α–Φ–Η ―¹–Β–≥–Ψ–¥–Ϋ―è –≤ –†–Ψ―¹―¹–Η–Η –Ϋ–Η –±–Η–Ζ–Ϋ–Β―¹, –Ϋ–Η –≥―Ä–Α–Ε–¥–Α–Ϋ–Β –Ϋ–Α ―¹–Β–±―è –Ϋ–Β –±–Β―Ä―É―². –≠―²–Ψ ―¹―²–Α–Μ–Ψ –Ψ―΅–Β–≤–Η–¥–Ϋ–Ψ –Ω–Ψ―¹–Μ–Β ―¹–Β―Ä–Η–Η ―²―Ä–Α–≥–Η―΅–Β―¹–Κ–Η―Ö ―¹–Ψ–±―΄―²–Η–Ι. –ö–Ψ–≥–¥–Α –Η–Ζ –±―é–¥–Ε–Β―²–Α –Ω―Ä–Η―à–Μ–Ψ―¹―¨ –Ω–Μ–Α―²–Η―²―¨ –Κ–Ψ–Μ–Ψ―¹―¹–Α–Μ―¨–Ϋ―΄–Β ―¹―É–Φ–Φ―΄ –Ω–Ψ―¹―²―Ä–Α–¥–Α–≤―à–Η–Φ –≤ –Α–≤–Α―Ä–Η―è―Ö –Η –Ω–Ψ–Ε–Α―Ä–Α―Ö, ―΅–Η–Ϋ–Ψ–≤–Ϋ–Η–Κ–Η –≤―¹–Ω–Ψ–Φ–Ϋ–Η–Μ–Η, ―΅―²–Ψ –≤–Ψ –≤―¹–Β–Φ –Φ–Η―Ä–Β ―ç―²–Α –Ζ–Α–¥–Α―΅–Α ―Ä–Β―à–Α–Β―²―¹―è ―΅–Β―Ä–Β–Ζ –Η–Ϋ―¹―²–Η―²―É―²―΄ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è. –Δ–Α–Κ, –Ω–Ψ―¹–Μ–Β –Α–≤–Α―Ä–Η–Η –Ϋ–Α –Γ–Α―è–Ϋ–Ψ-–®―É―à–Β–Ϋ―¹–Κ–Ψ–Ι –™–≠–Γ ―¹–Ϋ–Ψ–≤–Α –≤―¹–Ω–Μ―΄–Μ ―Ä–Α–Ζ―Ä–Α–±–Ψ―²–Α–Ϋ–Ϋ―΄–Ι –Ϋ–Β―¹–Κ–Ψ–Μ―¨–Κ–Ψ –Μ–Β―² –Ϋ–Α–Ζ–Α–¥ –Ω―Ä–Ψ–Β–Κ―² –Ζ–Α–Κ–Ψ–Ϋ–Α –Ψ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Η –Ψ–Ω–Α―¹–Ϋ―΄―Ö –Ω―Ä–Ψ–Η–Ζ–≤–Ψ–¥―¹―²–≤–Β–Ϋ–Ϋ―΄―Ö –Ψ–±―ä–Β–Κ―²–Ψ–≤. –ü–Ψ―¹–Μ–Β –Ω–Ψ–Ε–Α―Ä–Α –≤ –Κ–Μ―É–±–Β ¬Ϊ–Ξ―Ä–Ψ–Φ–Α―è –Μ–Ψ―à–Α–¥―¨¬Μ –€–ß–Γ –≤ –Κ―Ä–Α―²―΅–Α–Ι―à–Η–Β ―¹―Ä–Ψ–Κ–Η –Ω―Ä–Β–¥―¹―²–Α–≤–Η–Μ–Ψ –Ω―Ä–Ψ–Β–Κ―² –Ζ–Α–Κ–Ψ–Ϋ–Α –Ψ –Ω―Ä–Ψ―²–Η–≤–Ψ–Ω–Ψ–Ε–Α―Ä–Ϋ–Ψ–Φ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Η. –ü–Ψ―¹–Μ–Β –≤–Ζ―Ä―΄–≤–Α ¬Ϊ–ù–Β–≤―¹–Κ–Ψ–≥–Ψ –≠–Κ―¹–Ω―Ä–Β―¹―¹–Α¬Μ –€–Η–Ϋ―²―Ä–Α–Ϋ―¹ –Ω―Ä–Β–¥–Μ–Ψ–Ε–Η–Μ –≤–Ϋ–Β―¹―²–Η –Η–Ζ–Φ–Β–Ϋ–Β–Ϋ–Η―è –≤ –Ζ–Α–Κ–Ψ–Ϋ –Ψ–± –Ψ–±―è–Ζ–Α―²–Β–Μ―¨–Ϋ–Ψ–Φ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Η –≥―Ä–Α–Ε–¥–Α–Ϋ―¹–Κ–Ψ–Ι –Ψ―²–≤–Β―²―¹―²–≤–Β–Ϋ–Ϋ–Ψ―¹―²–Η –Ω–Β―Ä–Β–≤–Ψ–Ζ―΅–Η–Κ–Ψ–≤, ―É―Ä–Α–≤–Ϋ―è–≤ –≤ –Ω―Ä–Α–≤–Α―Ö –Ϋ–Α –¥–Β–Ϋ–Β–Ε–Ϋ―΄–Β –Κ–Ψ–Φ–Ω–Β–Ϋ―¹–Α―Ü–Η–Η –Ω–Α―¹―¹–Α–Ε–Η―Ä–Ψ–≤ ―¹–Α–Φ–Ψ–Μ–Β―²–Ψ–≤, –Ω–Ψ–Β–Ζ–¥–Ψ–≤ –Η –Α–≤―²–Ψ–±―É―¹–Ψ–≤.

–£–≤–Β–¥–Β–Ϋ–Η–Β –Μ―é–±–Ψ–≥–Ψ –≤–Η–¥–Α –Ψ–±―è–Ζ–Α―²–Β–Μ―¨–Ϋ–Ψ–≥–Ψ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è –¥–Μ―è ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–≥–Ψ –±–Η–Ζ–Ϋ–Β―¹–Α - –±–Β–Ζ―É―¹–Μ–Ψ–≤–Ϋ―΄–Ι –Ω–Μ―é―¹. –‰ –≤ –Ϋ–Α―΅–Α–Μ–Β –≥–Ψ–¥–Α, –Κ–Ψ–≥–¥–Α –Ω–Ψ―è–≤–Η–Μ–Η―¹―¨ –≤―¹–Β ―ç―²–Η –Ω―Ä–Ψ–Β–Κ―²―΄, ―¹―²―Ä–Α―Ö–Ψ–≤―â–Η–Κ–Η ―Ä–Α―¹―¹―΅–Η―²―΄–≤–Α–Μ–Η, ―΅―²–Ψ –Ω–Ψ–Μ―É―΅–Α―² –Ϋ–Ψ–≤―΄–Ι ―¹―²–Η–Φ―É–Μ –¥–Μ―è ―Ä–Α–Ζ–≤–Η―²–Η―è. –û–¥–Ϋ–Α–Κ–Ψ –≤―¹–Κ–Ψ―Ä–Β –≤―΄―è―¹–Ϋ–Η–Μ–Ψ―¹―¨, ―΅―²–Ψ –¥–Ψ –Φ–Ψ–Φ–Β–Ϋ―²–Α ¬Ϊ–≤–Κ–Μ―é―΅–Β–Ϋ–Η―è¬Μ ―ç―²–Ψ–≥–Ψ ―¹―²–Η–Φ―É–Μ–Α –¥–Ψ–Ε–Η―²―¨ –Φ–Ψ–≥―É―² –Ϋ–Β –≤―¹–Β: –≥―Ä―É–Ω–Ω–Α –¥–Β–Ω―É―²–Α―²–Ψ–≤ –™–Ψ―¹–¥―É–Φ―΄ –Ω―Ä–Β–¥–Μ–Ψ–Ε–Η–Μ–Α –Ω–Ψ–Ω―Ä–Α–≤–Κ–Η –≤ –Ζ–Α–Κ–Ψ–Ϋ –Ψ–± –Ψ―Ä–≥–Α–Ϋ–Η–Ζ–Α―Ü–Η–Η ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–≥–Ψ –¥–Β–Μ–Α, ―¹―É―â–Β―¹―²–≤–Β–Ϋ–Ϋ–Ψ ―É–Ε–Β―¹―²–Ψ―΅–Α―é―â–Η–Β –Η –±–Β–Ζ ―²–Ψ–≥–Ψ –Ϋ–Β―¹–Μ–Α–±―΄–Β ―²―Ä–Β–±–Ψ–≤–Α–Ϋ–Η―è –Κ ―É―¹―²–Α–≤–Ϋ–Ψ–Φ―É –Κ–Α–Ω–Η―²–Α–Μ―É ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö ―³–Η―Ä–Φ. –ù–Α ―³–Ψ–Ϋ–Β –Ω―Ä–Ψ–≤–Α–Μ–Α ―¹–±–Ψ―Ä–Α ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö –Ω―Ä–Β–Φ–Η–Ι –Η–Ζ-–Ζ–Α ―¹–Ϋ–Η–Ε–Β–Ϋ–Η―è –Ω–Μ–Α―²–Β–Ε–Β―¹–Ω–Ψ―¹–Ψ–±–Ϋ–Ψ―¹―²–Η –Κ–Μ–Η–Β–Ϋ―²–Ψ–≤ –≤ 2009 –≥–Ψ–¥―É –¥–Μ―è –Φ–Ϋ–Ψ–≥–Η―Ö ―É―΅–Α―¹―²–Ϋ–Η–Κ–Ψ–≤ ―Ä―΄–Ϋ–Κ–Α ―ç―²–Ψ ―Ä–Α–≤–Ϋ–Ψ–Ζ–Ϋ–Α―΅–Ϋ–Ψ –Ζ–Α–Κ―Ä―΄―²–Η―é –±–Η–Ζ–Ϋ–Β―¹–Α. –ö–Α–Κ–Η–Β –Ω–Ψ―¹–Μ–Β–¥―¹―²–≤–Η―è –Ε–¥―É―² ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–Ι ―Ä―΄–Ϋ–Ψ–Κ –≤ ―Ä–Β–Ζ―É–Μ―¨―²–Α―²–Β –Ω―Ä–Η–Ϋ―è―²–Η―è –Ϋ–Ψ–≤–Α―Ü–Η–Ι, –Ζ–Α ―¹―΅–Β―² ―΅–Β–≥–Ψ ―¹―²―Ä–Α―Ö–Ψ–≤―â–Η–Κ–Η –Ϋ–Α–Φ–Β―Ä–Β–Ϋ―΄ ―Ä–Α–Ζ–≤–Η–≤–Α―²―¨ –±–Η–Ζ–Ϋ–Β―¹ –≤ 2010 –≥–Ψ–¥―É - ―ç―²–Η ―²–Β–Φ―΄ –Φ―΄ –Ω―Ä–Β–¥–Μ–Ψ–Ε–Η–Μ–Η –¥–Μ―è –Ψ–±―¹―É–Ε–¥–Β–Ϋ–Η―è –Ϋ–Α –Κ―Ä―É–≥–Μ–Ψ–Φ ―¹―²–Ψ–Μ–Β, –Ψ―Ä–≥–Α–Ϋ–Η–Ζ–Ψ–≤–Α–Ϋ–Ϋ–Ψ–Φ –Ε―É―Ä–Ϋ–Α–Μ–Ψ–Φ ¬Ϊ–≠–Κ―¹–Ω–Β―Ä―²-–Θ―Ä–Α–Μ¬Μ –Η –Α–Ϋ–Α–Μ–Η―²–Η―΅–Β―¹–Κ–Η–Φ ―Ü–Β–Ϋ―²―Ä–Ψ–Φ ¬Ϊ–≠–Κ―¹–Ω–Β―Ä―²-–Θ―Ä–Α–Μ¬Μ, ―Ä―É–Κ–Ψ–≤–Ψ–¥–Η―²–Β–Μ―è–Φ ―Ä–Β–≥–Η–Ψ–Ϋ–Α–Μ―¨–Ϋ―΄―Ö –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Ι –Η –¥–Η―Ä–Β–Κ―²–Ψ―Ä–Α–Φ ―³–Η–Μ–Η–Α–Μ–Ψ–≤ ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö ―³–Η―Ä–Φ, ―Ä–Α–±–Ψ―²–Α―é―â–Η―Ö –Ϋ–Α ―²–Β―Ä―Ä–Η―²–Ψ―Ä–Η–Η.

–ü–Ψ―¹–Β―è–Μ–Η –Η –≤―΄―Ä–Α―¹―²–Η–Μ–Η

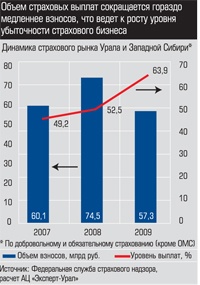

–ö–Α–Κ –Ω–Ψ–Κ–Α–Ζ–Α–Μ–Η ―Ä–Β–Ζ―É–Μ―¨―²–Α―²―΄ ―Ä–Β–Ι―²–Η–Ϋ–≥–Α ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Ι, ―¹–Ψ―¹―²–Α–≤–Μ–Β–Ϋ–Ϋ–Ψ–≥–Ψ –Α–Ϋ–Α–Μ–Η―²–Η―΅–Β―¹–Κ–Η–Φ ―Ü–Β–Ϋ―²―Ä–Ψ–Φ ¬Ϊ–≠–Κ―¹–Ω–Β―Ä―²-–Θ―Ä–Α–Μ¬Μ –Ω–Ψ –Η―²–Ψ–≥–Α–Φ 2009 –≥–Ψ–¥–Α, –Κ―Ä–Η–Ζ–Η―¹ –Ψ–Κ–Α–Ζ–Α–Μ –≥–Ψ―Ä–Α–Ζ–¥–Ψ –±–Ψ–Μ―¨―à–Β–Β –≤–Μ–Η―è–Ϋ–Η–Β –Ϋ–Α ―Ä―΄–Ϋ–Ψ–Κ –Θ―Ä–Α–Μ–Α –Η –½–Α–Ω–Α–¥–Ϋ–Ψ–Ι –Γ–Η–±–Η―Ä–Η, ―΅–Β–Φ –Ϋ–Α ―Ä–Ψ―¹―¹–Η–Ι―¹–Κ–Η–Ι –≤ ―Ü–Β–Μ–Ψ–Φ: –Ψ–±―ä–Β–Φ ―¹–Ψ–±―Ä–Α–Ϋ–Ϋ―΄―Ö ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö –Ω―Ä–Β–Φ–Η–Ι –≤ ―Ä–Β–≥–Η–Ψ–Ϋ–Β ―É–Ω–Α–Μ –Ϋ–Α 23% –Ω―Ä–Ψ―²–Η–≤ 8% –Ω–Ψ ―¹―²―Ä–Α–Ϋ–Β, ―É―Ä–Ψ–≤–Β–Ϋ―¨ –≤―΄–Ω–Μ–Α―² ―¹–Ψ―¹―²–Α–≤–Η–Μ 64% –Ω―Ä–Ψ―²–Η–≤ 56% –Ψ–±―â–Β―Ä–Ψ―¹―¹–Η–Ι―¹–Κ–Η―Ö. –ü―Ä–Η―΅–Η–Ϋ―΄ –¥–≤–Β. –£–Ψ-–Ω–Β―Ä–≤―΄―Ö, –≤ –≥–Ψ–¥―΄ –Ω–Ψ–¥―ä–Β–Φ–Α ―ç–Κ–Ψ–Ϋ–Ψ–Φ–Η–Κ–Η ―É―Ä–Α–Μ―¨―¹–Κ–Η–Ι ―Ä―΄–Ϋ–Ψ–Κ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è –Η ―Ä–Α–Ζ–≤–Η–≤–Α–Μ―¹―è –±―΄―¹―²―Ä–Β–Β –¥―Ä―É–≥–Η―Ö: –≤ 2008 –≥–Ψ–¥―É –Ψ–±―ä–Β–Φ –≤–Ζ–Ϋ–Ψ―¹–Ψ–≤ –Ω–Ψ –†–Ψ―¹―¹–Η–Η –≤―΄―Ä–Ψ―¹ –Ϋ–Α 14%, –Α –Ω–Ψ –Θ―Ä–Α–Μ―É - –Ϋ–Α 24%. –Γ–Ψ–Ψ―²–≤–Β―²―¹―²–≤–Β–Ϋ–Ϋ–Ψ –Η –Ω–Α–¥–Β–Ϋ–Η–Β –±―΄–Μ–Ψ –≥–Μ―É–±–Ε–Β. –£–Ψ-–≤―²–Ψ―Ä―΄―Ö, –Ψ―¹–Ϋ–Ψ–≤–Ϋ–Α―è –Κ–Μ–Η–Β–Ϋ―²―¹–Κ–Α―è –±–Α–Ζ–Α ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Ι –Ω―Ä–Ψ–Φ―΄―à–Μ–Β–Ϋ–Ϋ–Ψ–Ι ―²–Β―Ä―Ä–Η―²–Ψ―Ä–Η–Η –Ω―Ä–Β–¥―¹―²–Α–≤–Μ–Β–Ϋ–Α –Κ–Ψ―Ä–Ω–Ψ―Ä–Α―²–Η–≤–Ϋ―΄–Φ ―¹–Β–≥–Φ–Β–Ϋ―²–Ψ–Φ, –Α –Ω―Ä–Β–¥–Ω―Ä–Η―è―²–Η―è –≤ ―É―¹–Μ–Ψ–≤–Η―è―Ö –Ω–Α–¥–Β–Ϋ–Η―è –≤―΄―Ä―É―΅–Κ–Η –±―Ä–Ψ―¹–Η–Μ–Η―¹―¨ ―¹–Ψ–Κ―Ä–Α―â–Α―²―¨ –≤–Ψ–Ζ–Φ–Ψ–Ε–Ϋ―΄–Β –Ζ–Α―²―Ä–Α―²―΄, –Η ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β –Ω–Ψ–Ω–Α–Μ–Ψ –≤ ―΅–Η―¹–Μ–Ψ –Ω―Ä–Η–Ψ―Ä–Η―²–Β―²–Ψ–≤ –Ψ–Ω―²–Η–Φ–Η–Ζ–Α―Ü–Η–Η.

–ö–Α–Κ –Ω–Ψ–Κ–Α–Ζ–Α–Μ–Η ―Ä–Β–Ζ―É–Μ―¨―²–Α―²―΄ ―Ä–Β–Ι―²–Η–Ϋ–≥–Α ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Ι, ―¹–Ψ―¹―²–Α–≤–Μ–Β–Ϋ–Ϋ–Ψ–≥–Ψ –Α–Ϋ–Α–Μ–Η―²–Η―΅–Β―¹–Κ–Η–Φ ―Ü–Β–Ϋ―²―Ä–Ψ–Φ ¬Ϊ–≠–Κ―¹–Ω–Β―Ä―²-–Θ―Ä–Α–Μ¬Μ –Ω–Ψ –Η―²–Ψ–≥–Α–Φ 2009 –≥–Ψ–¥–Α, –Κ―Ä–Η–Ζ–Η―¹ –Ψ–Κ–Α–Ζ–Α–Μ –≥–Ψ―Ä–Α–Ζ–¥–Ψ –±–Ψ–Μ―¨―à–Β–Β –≤–Μ–Η―è–Ϋ–Η–Β –Ϋ–Α ―Ä―΄–Ϋ–Ψ–Κ –Θ―Ä–Α–Μ–Α –Η –½–Α–Ω–Α–¥–Ϋ–Ψ–Ι –Γ–Η–±–Η―Ä–Η, ―΅–Β–Φ –Ϋ–Α ―Ä–Ψ―¹―¹–Η–Ι―¹–Κ–Η–Ι –≤ ―Ü–Β–Μ–Ψ–Φ: –Ψ–±―ä–Β–Φ ―¹–Ψ–±―Ä–Α–Ϋ–Ϋ―΄―Ö ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö –Ω―Ä–Β–Φ–Η–Ι –≤ ―Ä–Β–≥–Η–Ψ–Ϋ–Β ―É–Ω–Α–Μ –Ϋ–Α 23% –Ω―Ä–Ψ―²–Η–≤ 8% –Ω–Ψ ―¹―²―Ä–Α–Ϋ–Β, ―É―Ä–Ψ–≤–Β–Ϋ―¨ –≤―΄–Ω–Μ–Α―² ―¹–Ψ―¹―²–Α–≤–Η–Μ 64% –Ω―Ä–Ψ―²–Η–≤ 56% –Ψ–±―â–Β―Ä–Ψ―¹―¹–Η–Ι―¹–Κ–Η―Ö. –ü―Ä–Η―΅–Η–Ϋ―΄ –¥–≤–Β. –£–Ψ-–Ω–Β―Ä–≤―΄―Ö, –≤ –≥–Ψ–¥―΄ –Ω–Ψ–¥―ä–Β–Φ–Α ―ç–Κ–Ψ–Ϋ–Ψ–Φ–Η–Κ–Η ―É―Ä–Α–Μ―¨―¹–Κ–Η–Ι ―Ä―΄–Ϋ–Ψ–Κ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è –Η ―Ä–Α–Ζ–≤–Η–≤–Α–Μ―¹―è –±―΄―¹―²―Ä–Β–Β –¥―Ä―É–≥–Η―Ö: –≤ 2008 –≥–Ψ–¥―É –Ψ–±―ä–Β–Φ –≤–Ζ–Ϋ–Ψ―¹–Ψ–≤ –Ω–Ψ –†–Ψ―¹―¹–Η–Η –≤―΄―Ä–Ψ―¹ –Ϋ–Α 14%, –Α –Ω–Ψ –Θ―Ä–Α–Μ―É - –Ϋ–Α 24%. –Γ–Ψ–Ψ―²–≤–Β―²―¹―²–≤–Β–Ϋ–Ϋ–Ψ –Η –Ω–Α–¥–Β–Ϋ–Η–Β –±―΄–Μ–Ψ –≥–Μ―É–±–Ε–Β. –£–Ψ-–≤―²–Ψ―Ä―΄―Ö, –Ψ―¹–Ϋ–Ψ–≤–Ϋ–Α―è –Κ–Μ–Η–Β–Ϋ―²―¹–Κ–Α―è –±–Α–Ζ–Α ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Ι –Ω―Ä–Ψ–Φ―΄―à–Μ–Β–Ϋ–Ϋ–Ψ–Ι ―²–Β―Ä―Ä–Η―²–Ψ―Ä–Η–Η –Ω―Ä–Β–¥―¹―²–Α–≤–Μ–Β–Ϋ–Α –Κ–Ψ―Ä–Ω–Ψ―Ä–Α―²–Η–≤–Ϋ―΄–Φ ―¹–Β–≥–Φ–Β–Ϋ―²–Ψ–Φ, –Α –Ω―Ä–Β–¥–Ω―Ä–Η―è―²–Η―è –≤ ―É―¹–Μ–Ψ–≤–Η―è―Ö –Ω–Α–¥–Β–Ϋ–Η―è –≤―΄―Ä―É―΅–Κ–Η –±―Ä–Ψ―¹–Η–Μ–Η―¹―¨ ―¹–Ψ–Κ―Ä–Α―â–Α―²―¨ –≤–Ψ–Ζ–Φ–Ψ–Ε–Ϋ―΄–Β –Ζ–Α―²―Ä–Α―²―΄, –Η ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β –Ω–Ψ–Ω–Α–Μ–Ψ –≤ ―΅–Η―¹–Μ–Ψ –Ω―Ä–Η–Ψ―Ä–Η―²–Β―²–Ψ–≤ –Ψ–Ω―²–Η–Φ–Η–Ζ–Α―Ü–Η–Η.

- –Γ–Μ–Ψ–Ε–Ϋ–Β–Β –≤―¹–Β–≥–Ψ –Ω―Ä–Η―à–Μ–Ψ―¹―¨ ―¹―²―Ä–Α―Ö–Ψ–≤―â–Η–Κ–Α–Φ, –Κ–Ψ―²–Ψ―Ä―΄–Β –Ψ–±―¹–Μ―É–Ε–Η–≤–Α–Μ–Η –Ω―Ä–Β–¥–Ω―Ä–Η―è―²–Η―è –Κ―Ä―É–Ω–Ϋ―΄―Ö ―Ö–Ψ–Μ–¥–Η–Ϋ–≥–Ψ–≤ –Η –≤ –±–Ψ–Μ―¨―à–Η―Ö –Ψ–±―ä–Β–Φ–Α―Ö –Ω–Ψ–Μ―¨–Ζ–Ψ–≤–Α–Μ–Η―¹―¨ –Α–¥–Φ–Η–Ϋ–Η―¹―²―Ä–Α―²–Η–≤–Ϋ―΄–Φ ―Ä–Β―¹―É―Ä―¹–Ψ–Φ. –ë–Ψ–Μ–Β–Β-–Φ–Β–Ϋ–Β–Β –≤―΄―¹―²–Ψ―è–Μ–Η ―²–Β, –Κ―²–Ψ ―Ä–Α–±–Ψ―²–Α–Μ ―¹ –Φ–Α–Μ―΄–Φ –±–Η–Ζ–Ϋ–Β―¹–Ψ–Φ –Η ―³–Η–Ζ–Η―΅–Β―¹–Κ–Η–Φ–Η –Μ–Η―Ü–Α–Φ–Η, - –Κ–Ψ–Ϋ―¹―²–Α―²–Η―Ä―É–Β―² –¥–Η―Ä–Β–Κ―²–Ψ―Ä ―³–Η–Μ–Η–Α–Μ–Α ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–Ι –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Η ¬Ϊ–€–Α–Κ―¹¬Μ –ï–≤–≥–Β–Ϋ–Η–Ι –ë–Β―Ä–Β–Ζ–Κ–Η–Ϋ.

–û―²–Μ–Η―΅–Α–Β―²―¹―è –Ψ―² –Ψ–±―â–Β―Ä–Ψ―¹―¹–Η–Ι―¹–Κ–Ψ–Ι –Η –≤–Η–¥–Ψ–≤–Α―è ―¹―²―Ä―É–Κ―²―É―Ä–Α –±–Η–Ζ–Ϋ–Β―¹–Α. –£ ―Ü–Β–Μ–Ψ–Φ –Ω–Ψ ―¹―²―Ä–Α–Ϋ–Β –±–Ψ–Μ―¨―à–Β –≤―¹–Β–≥–Ψ ―¹–Ε–Α–Μ―¹―è ―¹–Β–≥–Φ–Β–Ϋ―² ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è –Ε–Η–Ζ–Ϋ–Η (–Φ–Η–Ϋ―É―¹ 19%), –Α –Ϋ–Α ―Ä―΄–Ϋ–Κ–Β –Θ―Ä–Α–Μ–Α –Η –½–Α–Ω–Α–¥–Ϋ–Ψ–Ι –Γ–Η–±–Η―Ä–Η –Μ–Η–¥–Β―Ä–Ψ–Φ –Ω–Α–¥–Β–Ϋ–Η―è ―¹―²–Α–Μ–Ψ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β –Η–Φ―É―â–Β―¹―²–≤–Α (–Φ–Η–Ϋ―É―¹ 37%). –≠―²–Ψ ―¹–≤―è–Ζ–Α–Ϋ–Ψ –≤ –Ψ―¹–Ϋ–Ψ–≤–Ϋ–Ψ–Φ ―¹ ―¹–Ψ–Κ―Ä–Α―â–Β–Ϋ–Η–Β–Φ –±–Α–Ϋ–Κ–Ψ–≤―¹–Κ–Ψ–≥–Ψ –Κ―Ä–Β–¥–Η―²–Ψ–≤–Α–Ϋ–Η―è –Η–Ω–Ψ―²–Β–Κ–Η –Η –Α–≤―²–Ψ–Ω―Ä–Ψ–¥–Α–Ε: –≤ ―ç―²–Η―Ö –Ω―Ä–Ψ–¥―É–Κ―²–Α―Ö ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β –Η–Φ―É―â–Β―¹―²–≤–Α –Ψ–±―è–Ζ–Α―²–Β–Μ―¨–Ϋ–Ψ, ―΅―²–Ψ –¥–Ψ–Μ–≥–Η–Β –≥–Ψ–¥―΄ –¥–≤–Η–≥–Α–Μ–Ψ ―ç―²–Ψ―² ―¹–Β–≥–Φ–Β–Ϋ―². –‰–Ϋ―²–Β―Ä–Β―¹–Ϋ–Α –¥–Η–Ϋ–Α–Φ–Η–Κ–Α –≤–Ζ–Ϋ–Ψ―¹–Ψ–≤ –≤ –û–Γ–ê–™–û: –Ω–Ψ ―¹―²―Ä–Α–Ϋ–Β –Ψ–Ϋ–Η –≤―΄―Ä–Ψ―¹–Μ–Η –Ϋ–Α 7%, –Α –Ω–Ψ –Θ―Ä–Α–Μ―É –Η –½–Α–Ω–Α–¥–Ϋ–Ψ–Ι –Γ–Η–±–Η―Ä–Η - –Ϋ–Α 16%. –ü―Ä–Α–≤–¥–Α, –Κ–Α–Κ –Ω–Ψ–Μ–Α–≥–Α–Β―² –Ζ–Α–Φ–Β―¹―²–Η―²–Β–Μ―¨ –¥–Η―Ä–Β–Κ―²–Ψ―Ä–Α –Ω–Ψ ―Ä–Α–Ζ–≤–Η―²–Η―é ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–Ι –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Η ¬Ϊ–ö–û–ö–Γ –ü–Ψ–Μ–Η―¹¬Μ –ê–Μ–Β–Κ―¹–Β–Ι –Δ–Β–Μ–Β―à–Ψ–≤, ―ç―²–Ψ ―¹–≤―è–Ζ–Α–Ϋ–Ψ ―¹ ―Ä–Ψ―¹―²–Ψ–Φ –Ϋ–Β –Κ–Ψ–Μ–Η―΅–Β―¹―²–≤–Α –¥–Ψ–≥–Ψ–≤–Ψ―Ä–Ψ–≤, –Α ―²–Β―Ä―Ä–Η―²–Ψ―Ä–Η–Α–Μ―¨–Ϋ―΄―Ö –Κ–Ψ―ç―³―³–Η―Ü–Η–Β–Ϋ―²–Ψ–≤ –Ω―Ä–Η ―Ä–Α―¹―΅–Β―²–Β ―²–Α―Ä–Η―³–Ψ–≤ –û–Γ–ê–™–û.

–†–Β–Ζ―É–Μ―¨―²–Α―²―΄ –¥–Β―²–Α–Μ―¨–Ϋ–Ψ–Ι ―Ä–Α–Ζ–±–Η–≤–Κ–Η –Ω–Ψ –≤–Η–¥–Α–Φ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è ―²–Α–Κ–Ψ–≤―΄: –Ω–Ψ―΅―²–Η 52% ―¹–Ψ―¹―²–Α–≤–Μ―è–Β―² ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β –Α–≤―²–Ψ―²―Ä–Α–Ϋ―¹–Ω–Ψ―Ä―²–Α (–û–Γ–ê–™–û –Η –ö–ê–Γ–ö–û), ―΅―É―²―¨ –±–Ψ–Μ–Β–Β ―΅–Β―²–≤–Β―Ä―²–Η –Ω―Ä–Η―Ö–Ψ–¥–Η―²―¹―è –Ϋ–Α ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β –≤ ―¹–Ψ―Ü–Ω–Α–Κ–Β―²–Α―Ö ―¹–Ψ―²―Ä―É–¥–Ϋ–Η–Κ–Ψ–≤ –Ω―Ä–Ψ–Φ–Ω―Ä–Β–¥–Ω―Ä–Η―è―²–Η–Ι (–î–€–Γ, ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β –Ψ―² –Ϋ–Β―¹―΅–Α―¹―²–Ϋ―΄―Ö ―¹–Μ―É―΅–Α–Β–≤ –Η –±–Ψ–Μ–Β–Ζ–Ϋ–Β–Ι), 13% - –Ϋ–Α ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β –Η–Φ―É―â–Β―¹―²–≤–Α ―é―Ä–Η–¥–Η―΅–Β―¹–Κ–Η―Ö –Μ–Η―Ü –Η –≥―Ä–Α–Ε–¥–Α–Ϋ. –¦–Η–¥–Β―Ä―΄ –Ω–Ψ ―É―Ä–Ψ–≤–Ϋ―é ―É–±―΄―²–Ψ―΅–Ϋ–Ψ―¹―²–Η ―Ä–Α―¹–Ω―Ä–Β–¥–Β–Μ–Β–Ϋ―΄ ―¹–Μ–Β–¥―É―é―â–Η–Φ –Ψ–±―Ä–Α–Ζ–Ψ–Φ: 91% - –î–€–Γ, 86% - ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β –Ϋ–Α–Ζ–Β–Φ–Ϋ–Ψ–≥–Ψ ―²―Ä–Α–Ϋ―¹–Ω–Ψ―Ä―²–Α, 67% - –û–Γ–ê–™–û.

–Δ―è–Ϋ―É―²-–Ω–Ψ―²―è–Ϋ―É―²

–Θ―΅–Α―¹―²–Ϋ–Η–Κ–Η ―Ä―΄–Ϋ–Κ–Α ―¹―Ö–Ψ–¥―è―²―¹―è –≤–Ψ –Φ–Ϋ–Β–Ϋ–Η–Η, ―΅―²–Ψ ―Ä―΄–Ϋ–Ψ–Κ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è –≤ 2010 –≥–Ψ–¥―É ―Ä–Β–Ζ–Κ–Ψ ―¹–Ε–Η–Φ–Α―²―¨―¹―è –Ϋ–Β –±―É–¥–Β―². ¬Ϊ–û―¹–Ϋ–Ψ–≤–Ϋ―΄–Β –Φ–Α―¹―à―²–Α–±–Ϋ―΄–Β –Η–Ζ–Φ–Β–Ϋ–Β–Ϋ–Η―è –Ω―Ä–Η―à–Μ–Η―¹―¨ –Ϋ–Α 2009 –≥–Ψ–¥. –ö―Ä–Η–Ζ–Η―¹ ―¹―²–Α–Μ ―¹–≤–Ψ–Β–Ψ–±―Ä–Α–Ζ–Ϋ―΄–Φ ―Ü―É–Ϋ–Α–Φ–Η: –Ϋ–Β–Κ–Ψ―²–Ψ―Ä―΄–Β –Φ–Β–Μ–Κ–Η–Β –Η ―¹―Ä–Β–¥–Ϋ–Η–Β –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Η –Ω―Ä–Ψ―¹―²–Ψ ―¹–Φ―΄–Μ–Ψ ―É–¥–Α―Ä–Ϋ–Ψ–Ι –≤–Ψ–Μ–Ϋ–Ψ–Ι; –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Η, –Η–Φ–Β–≤―à–Η–Β ―¹–Η–Μ―¨–Ϋ―΄―Ö –Α–Κ―Ü–Η–Ψ–Ϋ–Β―Ä–Ψ–≤, –Κ–Α―΅–Β―¹―²–≤–Β–Ϋ–Ϋ–Ψ–Β –Ω–Β―Ä–Β―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β, –≤–Ζ–≤–Β―à–Β–Ϋ–Ϋ―É―é –Α–Ϋ–¥–Β―Ä―Ä–Α–Ι―²–Η–Ϋ–≥–Ψ–≤―É―é –Ω–Ψ–Μ–Η―²–Η–Κ―É, –Ψ―¹―²–Α–Μ–Η―¹―¨ –Ϋ–Α –¥–Ϋ–Β. –£–Β―Ä–Ψ―è―²–Ϋ–Ψ, –Ω–Α–¥–Β–Ϋ–Η–Β –Φ–Ψ–Ε–Β―² –Ω―Ä–Ψ–¥–Ψ–Μ–Ε–Η―²―¨―¹―è –Φ–Α–Κ―¹–Η–Φ―É–Φ –¥–Ψ ―¹–Β―Ä–Β–¥–Η–Ϋ―΄ –Μ–Β―²–Α 2010 –≥–Ψ–¥–Α¬Μ, - –Ω―Ä–Ψ–≥–Ϋ–Ψ–Ζ–Η―Ä―É–Β―² –ï–≤–≥–Β–Ϋ–Η–Ι –ë–Β―Ä–Β–Ζ–Κ–Η–Ϋ.

–ê –≤–Ψ―² –≤ –Ψ―Ü–Β–Ϋ–Κ–Α―Ö –¥―Ä–Α–Ι–≤–Β―Ä–Ψ–≤ ―Ä–Ψ―¹―²–Α –Β–¥–Η–Ϋ–Ψ–≥–Ψ –Φ–Ϋ–Β–Ϋ–Η―è –Ϋ–Β―². –ï–≤–≥–Β–Ϋ–Η–Ι –ë–Β―Ä–Β–Ζ–Κ–Η–Ϋ, –Ϋ–Α–Ω―Ä–Η–Φ–Β―Ä, ―¹―΅–Η―²–Α–Β―², ―΅―²–Ψ ―¹–Β–≥–Φ–Β–Ϋ―² –Η –Ψ–±―è–Ζ–Α―²–Β–Μ―¨–Ϋ–Ψ–≥–Ψ, –Η –¥–Ψ–±―Ä–Ψ–≤–Ψ–Μ―¨–Ϋ–Ψ–≥–Ψ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è –Α–≤―²–Ψ–Φ–Ψ–±–Η–Μ–Β–Ι –Ϋ–Β ―¹–¥–Α―¹―² –Ω–Ψ–Ζ–Η―Ü–Η–Ι:

- –Δ―Ä–Α–¥–Η―Ü–Η–Ψ–Ϋ–Ϋ–Α―è –Ζ–Α―â–Η―²–Α –Η–Φ―É―â–Β―¹―²–≤–Α –Ω–Ψ –ö–ê–Γ–ö–û –±―É–¥–Β―² –≤–Β―¹―¨–Φ–Α –≤–Ψ―¹―²―Ä–Β–±–Ψ–≤–Α–Ϋ–Α –≤ ―¹–Η–Μ―É –Ε–Β―¹―²–Κ–Η―Ö ―²―Ä–Β–±–Ψ–≤–Α–Ϋ–Η–Ι –±–Α–Ϋ–Κ–Ψ–≤ –Ψ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Η –Φ–Α―à–Η–Ϋ, –Ω―Ä–Η–Ψ–±―Ä–Β―²–Α–Β–Φ―΄―Ö –≤ –Κ―Ä–Β–¥–Η―².

–‰ –¥–Μ―è ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Ι, ―΅―¨―è ―³–Η–Ϋ–Α–Ϋ―¹–Ψ–≤–Α―è ―É―¹―²–Ψ–Ι―΅–Η–≤–Ψ―¹―²―¨ –Ϋ–Β –≤―΄–Ζ―΄–≤–Α–Β―² –Ϋ–Η–Κ–Α–Κ–Η―Ö ―¹–Ψ–Φ–Ϋ–Β–Ϋ–Η–Ι, –Η–Φ–Β–Β―²―¹―è ―¹–Β―Ä―¨–Β–Ζ–Ϋ―΄–Ι ―à–Α–Ϋ―¹ ―É–≤–Β–Μ–Η―΅–Η―²―¨ ―¹–±–Ψ―Ä―΄ –Ω–Ψ –ö–ê–Γ–ö–û, –Η―¹–Ω–Ψ–Μ―¨–Ζ―É―è –Ω–Α―Ä―²–Ϋ–Β―Ä―¹–Κ–Η–Β –Κ–Α–Ϋ–Α–Μ―΄ –Ω―Ä–Ψ–¥–Α–Ε. –ü–Ψ –Ϋ–Α―à–Β–Φ―É –Ψ–Ω―΄―²―É, –Ψ―²–Ϋ–Ψ―¹―è―â–Β–Φ―É―¹―è –Κ –Ω–Ψ―¹–Μ–Β–¥–Ϋ–Β–Φ―É –Ω–Ψ–Μ―É–≥–Ψ–¥–Η―é-2009, –Ω–Ψ–Ω―É–Μ―è―Ä–Ϋ―΄ –Ψ–Κ–Α–Ε―É―²―¹―è ―²–Α–Κ –Ϋ–Α–Ζ―΄–≤–Α–Β–Φ―΄–Β ¬Ϊ―ç–Κ–Ψ–Ϋ–Ψ–Φ–Ϋ―΄–Β –≤–Η–¥―΄ –ö–ê–Γ–ö–û¬Μ, –Ζ–Α―â–Η―â–Α―é―â–Η–Β ―²–Ψ–Μ―¨–Κ–Ψ –Ψ―² ―É–≥–Ψ–Ϋ–Ψ–≤, –Κ―Ä―É–Ω–Ϋ―΄―Ö –Α–≤–Α―Ä–Η–Ι, –Μ–Η–±–Ψ –Η–Φ–Β―é―â–Η–Β ―¹–Β–Ζ–Ψ–Ϋ–Ϋ―É―é –Ϋ–Α–Ω―Ä–Α–≤–Μ–Β–Ϋ–Ϋ–Ψ―¹―²―¨.

|

| –Γ–Β―Ä–≥–Β–Ι –¦–Ψ–≥–≤–Η–Ϋ–Β–Ϋ–Κ–Ψ, –£–Α–¥–Η–Φ –ö–Α―²–Ψ―΅–Η–Κ–Ψ–≤, –ù–Α–¥–Β–Ε–¥–Α –‰–Μ―¨–Η―΅–Β–≤–Α |

–ê –≤–Ψ―² –ê–Μ–Β–Κ―¹–Β–Ι –Δ–Β–Μ–Β―à–Ψ–≤ ―É–≤–Β―Ä–Β–Ϋ, ―΅―²–Ψ ―¹–Β–≥–Φ–Β–Ϋ―² –Η―¹―΅–Β―Ä–Ω–Α–Μ –Ω–Ψ―²–Β–Ϋ―Ü–Η–Α–Μ ―Ä–Ψ―¹―²–Α –Η –≤ ―²–Β–Κ―É―â–Β–Ι –Ω–Β―Ä―¹–Ω–Β–Κ―²–Η–≤–Β ―¹–Μ–Β–¥―É–Β―² –¥–Β–Μ–Α―²―¨ ―¹―²–Α–≤–Κ―É –Ϋ–Α –Η–Φ―É―â–Β―¹―²–≤–Β–Ϋ–Ϋ–Ψ–Β ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β. –ü―Ä–Α–≤–¥–Α, –Ω―Ä–Η ―ç―²–Ψ–Φ –Ω―Ä–Η–¥–Β―²―¹―è ―¹―É―â–Β―¹―²–≤–Β–Ϋ–Ϋ–Ψ –Η–Ζ–Φ–Β–Ϋ–Η―²―¨ ―²–Β―Ö–Ϋ–Ψ–Μ–Ψ–≥–Η–Η –Ω―Ä–Ψ–¥–Α–Ε:

- –€–Ϋ–Ψ–≥–Η–Β ―¹―²―Ä–Α―Ö–Ψ–≤―΄–Β –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Η –Η–Φ–Β―é―² –±–Ψ–Μ―¨―à–Ψ–Ι –Ω–Β―Ä–Β―΅–Β–Ϋ―¨ ―É―¹–Μ―É–≥ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è, –Ϋ–Ψ –Ψ–Ϋ–Η –Ω―Ä–Ψ―¹―²–Ψ –Ϋ–Β –Η–Ϋ―³–Ψ―Ä–Φ–Η―Ä―É―é―² –Κ–Μ–Η–Β–Ϋ―²–Α –Ψ–± ―ç―²–Ψ–Φ. –ö–Α–Κ –Ω―Ä–Α–≤–Η–Μ–Ψ, ―Ä–Α―¹―΅–Β―² –¥–Β–Μ–Α–Β―²―¹―è –Ϋ–Α –Ω―Ä–Ψ―¹―²―΄–Β –Η –¥–Ψ –Ϋ–Β–¥–Α–≤–Ϋ–Β–≥–Ψ –≤―Ä–Β–Φ–Β–Ϋ–Η ―Ä–Α–±–Ψ―²–Α―é―â–Η–Β ―²–Β―Ö–Ϋ–Ψ–Μ–Ψ–≥–Η–Η –Ω―Ä–Ψ–¥–Α–Ε–Η –Ω–Ψ–Μ–Η―¹–Ψ–≤ –û–Γ–ê–™–û: ―É–Φ–Β–Ϋ―¨―à–Η–Φ ―²–Α―Ä–Η―³ - –Ω–Ψ–≤―΄―¹–Η–Φ –Α–≥–Β–Ϋ―²―¹–Κ–Ψ–Β. –£―¹–Β, –±–Ψ–Μ―¨―à–Β ―²–Α–Κ–Ψ–≥–Ψ –Ϋ–Β –±―É–¥–Β―². –Γ–Μ–Β–¥―É–Β―² –Η―¹–Κ–Α―²―¨ –¥―Ä―É–≥–Η–Β –Ϋ–Η―à–Η. –ü–Ψ―²–Β–Ϋ―Ü–Η–Α–Μ ―Ä―΄–Ϋ–Κ–Α –Η–Φ―É―â–Β―¹―²–≤–Β–Ϋ–Ϋ–Ψ–≥–Ψ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è –Ψ–≥―Ä–Ψ–Φ–Β–Ϋ, –Ϋ―É–Ε–Ϋ–Ψ ―²–Ψ–Μ―¨–Κ–Ψ –Β–≥–Ψ –≥―Ä–Α–Φ–Ψ―²–Ϋ–Ψ –Η―¹–Ω–Ψ–Μ―¨–Ζ–Ψ–≤–Α―²―¨ –Ζ–Α ―¹―΅–Β―² –Η–Ϋ―³–Ψ―Ä–Φ–Η―Ä–Ψ–≤–Α–Ϋ–Η―è, ―É―¹―²–Α–Ϋ–Ψ–≤–Μ–Β–Ϋ–Η―è ―¹–±–Α–Μ–Α–Ϋ―¹–Η―Ä–Ψ–≤–Α–Ϋ–Ϋ―΄―Ö ―²–Α―Ä–Η―³–Ψ–≤ –Η ―É―Ä–Ψ–≤–Ϋ―è –≤―΄–Ω–Μ–Α―².

–‰ –Ϋ–Α–Κ–Ψ–Ϋ–Β―Ü, –≥–Μ–Α–≤–Ϋ―΄–Ι –¥―Ä–Α–Ι–≤–Β―Ä - –≤–≤–Β–¥–Β–Ϋ–Η–Β –Ψ–±―è–Ζ–Α―²–Β–Μ―¨–Ϋ―΄―Ö –≤–Η–¥–Ψ–≤ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è. –Δ–Ψ―΅–Ϋ–Ψ ―²–Α–Κ –Ε–Β, –Κ–Α–Κ –û–Γ–ê–™–û –¥–Α–Μ–Ψ ―²–Ψ–Μ―΅–Ψ–Κ –Κ –Ζ–Α―Ä–Ψ–Ε–¥–Β–Ϋ–Η―é ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–Ι –Κ―É–Μ―¨―²―É―Ä―΄ ―¹―Ä–Β–¥–Η ―³–Η–Ζ–Η―΅–Β―¹–Κ–Η―Ö –Μ–Η―Ü, –Ψ–±―è–Ζ–Α―²–Β–Μ―¨―¹―²–≤–Α ―¹―²―Ä–Α―Ö–Ψ–≤–Α―²―¨ ―Ä–Η―¹–Κ–Η –Ω―Ä–Η ―ç–Κ―¹–Ω–Μ―É–Α―²–Α―Ü–Η–Η –Ψ–Ω–Α―¹–Ϋ―΄―Ö –Ψ–±―ä–Β–Κ―²–Ψ–≤ –Η –Ω–Ψ–Ε–Α―Ä–Α―Ö –¥–Ψ–Μ–Ε–Ϋ―΄ –Ω―Ä–Η–≤–Η―²―¨ –Ϋ–Α–≤―΄–Κ–Η –Κ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―é –≤ –Κ–Ψ―Ä–Ω–Ψ―Ä–Α―²–Η–≤–Ϋ–Ψ–Φ ―¹–Β–Κ―²–Ψ―Ä–Β.

- –ü–Ψ–Ϋ―è―²–Ϋ–Ψ, ―΅―²–Ψ –Μ―é–±–Ψ–Ι –Ω―Ä–Ψ–Η–Ζ–≤–Ψ–¥–Η―²–Β–Μ―¨ ―¹―²―Ä–Β–Φ–Η―²―¹―è ―¹–Ψ–Κ―Ä–Α―²–Η―²―¨ –Η–Ζ–¥–Β―Ä–Ε–Κ–Η. –‰ –≤ ―ç―²–Ψ–Φ ―¹―²―Ä–Β–Φ–Μ–Β–Ϋ–Η–Η –Ψ–Ϋ –Φ–Ψ–Ε–Β―² –¥–Ψ–Ι―²–Η –¥–Ψ –Ψ–Ω―Ä–Β–¥–Β–Μ–Β–Ϋ–Ϋ–Ψ–≥–Ψ –Ω―Ä–Ψ―²–Η–≤–Ψ―Ä–Β―΅–Η―è ―¹ –Ψ–±―â–Β―¹―²–≤–Β–Ϋ–Ϋ―΄–Φ –Η–Ϋ―²–Β―Ä–Β―¹–Ψ–Φ. –ü–Ψ―ç―²–Ψ–Φ―É ―è –Ϋ–Β –≤–Η–Ε―É –Η–Ϋ–Ψ–≥–Ψ –Ω―É―²–Η, –Κ―Ä–Ψ–Φ–Β –Κ–Α–Κ –Ζ–Α–Κ–Ψ–Ϋ–Ψ–¥–Α―²–Β–Μ―¨–Ϋ–Ψ –Ψ–±―è–Ζ–Α―²―¨ ―¹―²―Ä–Α―Ö–Ψ–≤–Α―²―¨―¹―è –Ω–Ψ―²–Β–Ϋ―Ü–Η–Α–Μ―¨–Ϋ–Ψ –Ψ–Ω–Α―¹–Ϋ–Ψ–Β –Ω―Ä–Β–¥–Ω―Ä–Η―è―²–Η–Β, –Κ–Ψ―²–Ψ―Ä–Ψ–Β –Φ–Ψ–Ε–Β―² –Ϋ–Α–Ϋ–Β―¹―²–Η –≤―Ä–Β–¥ –Ω―Ä–Η―Ä–Ψ–¥–Β, –Μ―é–¥―è–Φ¬Μ, - ―É–±–Β–Ε–¥–Β–Ϋ –¥–Η―Ä–Β–Κ―²–Ψ―Ä ―³–Η–Μ–Η–Α–Μ–Α –û–û–û ¬Ϊ–†–Ψ―¹–≥–Ψ―¹―¹―²―Ä–Α―Ö¬Μ –≤ –Γ–≤–Β―Ä–¥–Μ–Ψ–≤―¹–Κ–Ψ–Ι –Ψ–±–Μ–Α―¹―²–Η –£–Α–¥–Η–Φ –ö–Α―²–Ψ―΅–Η–Κ–Ψ–≤.

–‰–¥–Β–Ψ–Μ–Ψ–≥–Η―è –Ω–Ψ–Ϋ―è―²–Ϋ–Α, –Ω―Ä–Ψ–±–Μ–Β–Φ–Α, –Κ–Α–Κ –≤―¹–Β–≥–¥–Α, –≤ –Η―¹–Ω–Ψ–Μ–Ϋ–Β–Ϋ–Η–Η. –Δ–Α–Κ, –≤ –Ω―Ä–Ψ–Β–Κ―²–Β ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―è –Ω―Ä–Ψ―²–Η–≤–Ψ–Ω–Ψ–Ε–Α―Ä–Ϋ–Ψ–Ι –Ψ―²–≤–Β―²―¹―²–≤–Β–Ϋ–Ϋ–Ψ―¹―²–Η –Φ–Ϋ–Ψ–≥–Ψ –≤–Ψ–Ω―Ä–Ψ―¹–Ψ–≤ –≤―΄–Ζ―΄–≤–Α–Β―² –Ϋ–Β–≤―΄―¹–Ψ–Κ–Η–Ι ―É―Ä–Ψ–≤–Β–Ϋ―¨ –≤―΄–Ω–Μ–Α―² –Ω–Ψ ―É―â–Β―Ä–±―É –Η–Φ―É―â–Β―¹―²–≤–Α - 500 ―²―΄―¹. ―Ä―É–±–Μ–Β–Ι –Ϋ–Α –Ψ–¥–Ϋ–Ψ –Μ–Η―Ü–Ψ, 3 –Φ–Μ–Ϋ ―Ä―É–±–Μ–Β–Ι –Ϋ–Α –Ϋ–Β―¹–Κ–Ψ–Μ―¨–Κ–Ψ. –Θ –±–Η–Ζ–Ϋ–Β―¹–Α –Ω―Ä–Ψ―¹―²–Ψ –Ϋ–Β –±―É–¥–Β―² ―¹―²–Η–Φ―É–Μ–Α –Ω–Μ–Α―²–Η―²―¨ ―²–Α–Κ―É―é ―¹―²―Ä–Α―Ö–Ψ–≤–Κ―É.

- –£―¹–Β –¥–Β–Μ–Ψ –≤ –Ψ―²―¹―É―²―¹―²–≤–Η–Η ―É –Ζ–Α–Κ–Ψ–Ϋ–Ψ–¥–Α―²–Β–Μ―è –Ψ–±―ä–Β–Κ―²–Η–≤–Ϋ–Ψ–Ι ―¹―²–Α―²–Η―¹―²–Η–Κ–Η ―¹―²―Ä–Α―Ö–Ψ–≤―΄―Ö ―¹–Μ―É―΅–Α–Β–≤, –Ϋ–Α –Ψ―¹–Ϋ–Ψ–≤–Β –Κ–Ψ―²–Ψ―Ä–Ψ–Ι –Ω―Ä–Ψ―¹―΅–Η―²―΄–≤–Α―é―²―¹―è ―²–Α―Ä–Η―³―΄, - ―¹―΅–Η―²–Α–Β―² –¥–Η―Ä–Β–Κ―²–Ψ―Ä ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–Ι –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Η ¬Ϊ–Γ–Β–≤–Β―Ä–Ϋ–Α―è –Κ–Α–Ζ–Ϋ–Α¬Μ –ê–Μ–Β–Κ―¹–Α–Ϋ–¥―Ä –€–Β―Ä–Β–Ϋ–Κ–Ψ–≤. - –ï―¹–Μ–Η –Φ―΄ –Β–Β –Ϋ–Β –Ω―Ä–Β–¥–Ψ―¹―²–Α–≤–Η–Φ –Η –Ϋ–Β ―É–±–Β–¥–Η–Φ –Ζ–Α–Κ–Ψ–Ϋ–Ψ–¥–Α―²–Β–Μ–Β–Ι, ―²–Α―Ä–Η―³―΄ –±―É–¥―É―² –Ϋ–Β–Ψ–±–Ψ―¹–Ϋ–Ψ–≤–Α–Ϋ–Ϋ―΄–Β, –Ω―Ä–Β–¥–Ω―Ä–Η―è―²–Η―è –Ϋ–Β –Ζ–Α―Ö–Ψ―²―è―² –Ω–Μ–Α―²–Η―²―¨, –Η –Ζ–Α–Κ–Ψ–Ϋ ―¹―²–Α–Ϋ–Β―² –Ω―Ä–Ψ―³–Α–Ϋ–Α―Ü–Η–Β–Ι.

|

| –ê–Μ–Β–Κ―¹–Α–Ϋ–¥―Ä –€–Β―Ä–Β–Ϋ–Κ–Ψ–≤, –ê–Μ–Β–Κ―¹–Β–Ι –Δ–Β–Μ–Β―à–Ψ–≤ |

–†―É–Κ–Ψ–≤–Ψ–¥–Η―²–Β–Μ―¨ ―É―Ä–Α–Μ―¨―¹–Κ–Ψ–≥–Ψ –¥–Η–≤–Η–Ζ–Η–Ψ–Ϋ–Α –™―Ä―É–Ω–Ω―΄ –†–Β–Ϋ–Β―¹―¹–Α–Ϋ―¹ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Β –Γ–Β―Ä–≥–Β–Ι –¦–Ψ–≥–≤–Η–Ϋ–Β–Ϋ–Κ–Ψ –Ω―Ä–Β–¥–Μ–Α–≥–Α–Β―² –Κ–Ψ–Μ–Μ–Β–≥–Α–Φ –¥–Ψ–Ε–¥–Α―²―¨―¹―è –Ω―Ä–Η–Ϋ―è―²–Η―è –Ψ–Κ–Ψ–Ϋ―΅–Α―²–Β–Μ―¨–Ϋ–Ψ–Ι ―Ä–Β–¥–Α–Κ―Ü–Η–Η –Ζ–Α–Κ–Ψ–Ϋ–Ψ–Ω―Ä–Ψ–Β–Κ―²–Α –Ψ–± –Ψ–±―è–Ζ–Α―²–Β–Μ―¨–Ϋ–Ψ–Φ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η–Η –≥―Ä–Α–Ε–¥–Α–Ϋ―¹–Κ–Ψ–Ι –Ψ―²–≤–Β―²―¹―²–≤–Β–Ϋ–Ϋ–Ψ―¹―²–Η –Ζ–Α –Ω―Ä–Η―΅–Η–Ϋ–Β–Ϋ–Η–Β –≤―Ä–Β–¥–Α –≤ ―Ä–Β–Ζ―É–Μ―¨―²–Α―²–Β –Ω–Ψ–Ε–Α―Ä–Α –Η –Ω―Ä–Α–Κ―²–Η―΅–Β―¹–Κ–Ψ–Ι ―Ä–Β–Α–Μ–Η–Ζ–Α―Ü–Η–Η ―ç―²–Ψ–≥–Ψ –Ζ–Α–Κ–Ψ–Ϋ–Α: ―²–Ψ–Μ―¨–Κ–Ψ –Ψ–Ω―΄―² –Ϋ–Β―¹–Κ–Ψ–Μ―¨–Κ–Η―Ö –Μ–Β―² –Ω–Ψ–Κ–Α–Ε–Β―² ―ç―³―³–Β–Κ―²–Η–≤–Ϋ–Ψ―¹―²―¨ –¥–Ψ–Κ―É–Φ–Β–Ϋ―²–Α, –Κ–Α–Κ ―ç―²–Ψ –±―΄–Μ–Ψ –Ω–Ψ―¹–Μ–Β –≤–≤–Β–¥–Β–Ϋ–Η―è –Ζ–Α–Κ–Ψ–Ϋ–Α –Ψ–± –û–Γ–ê–™–û.

–£―΄―²―è–Ϋ―É―²―¨ –Ϋ–Β ―¹–Φ–Ψ–≥―É―²

–Θ―΅–Α―¹―²–Ϋ–Η–Κ–Η ―Ä―΄–Ϋ–Κ–Α ―¹–Ψ–≥–Μ–Α―¹–Ϋ―΄, ―΅―²–Ψ –Ω―Ä–Α–Κ―²–Η–Κ–Α ―Ä–Β―à–Α–Β―² –Φ–Ϋ–Ψ–≥–Ψ–Β, –Ϋ–Ψ –Ψ–Ω–Α―¹–Α―é―²―¹―è, ―΅―²–Ψ –Κ–Ψ–Φ―É-―²–Ψ –Ϋ–Β ―É–¥–Α―¹―²―¹―è –¥–Ψ–Ε–Η―²―¨ –¥–Ψ –Μ―É―΅―à–Η―Ö –≤―Ä–Β–Φ–Β–Ϋ. –ö–Ψ–Ϋ―Ü–Β–Ϋ―²―Ä–Α―Ü–Η―è ―Ä―΄–Ϋ–Κ–Α ―É―¹–Η–Μ–Η–Μ–Α―¹―¨: –Β―¹–Μ–Η –≤ 2007 –Η 2008 –≥–Ψ–¥–Α―Ö –¥–Ψ–Μ―è 20 –Κ―Ä―É–Ω–Ϋ–Β–Ι―à–Η―Ö ―¹―²―Ä–Α―Ö–Ψ–≤―â–Η–Κ–Ψ–≤ –≤ ―¹–Ψ–≤–Ψ–Κ―É–Ω–Ϋ–Ψ–Φ –Ψ–±―ä–Β–Φ–Β –≤–Ζ–Ϋ–Ψ―¹–Ψ–≤ ―¹–Ψ―¹―²–Α–≤–Μ―è–Μ–Α 76%, ―²–Ψ –Ω–Ψ –Η―²–Ψ–≥–Α–Φ 2009 –≥–Ψ–¥–Α –Ψ–Ϋ–Α –¥–Ψ―¹―²–Η–≥–Μ–Α 80%. –†–Α–Ζ―Ä―΄–≤ –≤ –Ψ–±―ä–Β–Φ–Β –Ω―Ä–Β–Φ–Η–Ι –Φ–Β–Ε–¥―É –Ω–Β―Ä–≤–Ψ–Ι –Η 50-–Ι –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Β–Ι ―É–≤–Β–Μ–Η―΅–Η–Μ―¹―è ―¹ 55 ―Ä–Α–Ζ –≤ 2008 –≥–Ψ–¥―É –¥–Ψ 74 ―Ä–Α–Ζ –≤ 2009-–Φ. –ï―¹–Μ–Η –Ω―Ä–Β–¥–Μ–Α–≥–Α–Β–Φ―΄–Β –Η–Ζ–Φ–Β–Ϋ–Β–Ϋ–Η―è –≤ –Ζ–Α–Κ–Ψ–Ϋ –Ψ–± –Ψ―Ä–≥–Α–Ϋ–Η–Ζ–Α―Ü–Η–Η ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–≥–Ψ –¥–Β–Μ–Α –±―É–¥―É―² –Ω―Ä–Η–Ϋ―è―²―΄ (–Α ―Ä–Β―΅―¨ –Η–¥–Β―² –Ψ–± ―É―¹―²–Α–Ϋ–Ψ–≤–Μ–Β–Ϋ–Η–Η –Φ–Η–Ϋ–Η–Φ–Α–Μ―¨–Ϋ–Ψ–Ι –Ω–Μ–Α–Ϋ–Κ–Η ―É―¹―²–Α–≤–Ϋ–Ψ–≥–Ψ –Κ–Α–Ω–Η―²–Α–Μ–Α –≤ 120 –Φ–Μ–Ϋ ―Ä―É–±–Μ–Β–Ι), –Ζ–Ϋ–Α―΅–Η―²–Β–Μ―¨–Ϋ–Α―è ―΅–Α―¹―²―¨ ―Ä–Β–≥–Η–Ψ–Ϋ–Α–Μ―¨–Ϋ―΄―Ö –Η–≥―Ä–Ψ–Κ–Ψ–≤ –Φ–Ψ–Ε–Β―² –≤–Ψ–Ψ–±―â–Β –Η―¹―΅–Β–Ζ–Ϋ―É―²―¨.

–¦–Ψ–≥–Η–Κ–Α –Ζ–Α–Κ–Ψ–Ϋ–Ψ–¥–Α―²–Β–Μ―è ―¹―²―Ä–Ψ–Η―²―¹―è –Ϋ–Α –Ω–Ψ–≤―΄―à–Β–Ϋ–Η–Η –Ϋ–Α–¥–Β–Ε–Ϋ–Ψ―¹―²–Η ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–≥–Ψ –±–Η–Ζ–Ϋ–Β―¹–Α. –î–Α –±–Η–Ζ–Ϋ–Β―¹ –Η –Ϋ–Β –Ω―Ä–Ψ―²–Η–≤. –Δ–Ψ–Μ―¨–Κ–Ψ –Ψ–Ϋ ―É–Ε–Β ―É―¹―²–Α–Μ –¥–Ψ–Κ–Α–Ζ―΄–≤–Α―²―¨, ―΅―²–Ψ –Ω―Ä–Ψ―¹―²–Ψ–Β –Ω–Ψ–¥–Ϋ―è―²–Η–Β –Ω–Μ–Α–Ϋ–Κ–Η ―É―¹―²–Α–≤–Ϋ–Ψ–≥–Ψ –Κ–Α–Ω–Η―²–Α–Μ–Α –≤ ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–Φ –¥–Β–Μ–Β –Ω–Α–Ϋ–Α―Ü–Β–Β–Ι –Ϋ–Β ―¹―²–Α–Ϋ–Β―². –î–Η―Ä–Β–Κ―²–Ψ―Ä –Ω–Ψ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―é –Γ–ö ¬Ϊ–ï–Κ–Α―²–Β―Ä–Η–Ϋ–±―É―Ä–≥¬Μ –î–Β–Ϋ–Η―¹ –ê―Ö―²–Α―Ä–Η–Β–≤ ―É–±–Β–Ε–¥–Β–Ϋ:

- –Θ–≤–Β–Μ–Η―΅–Β–Ϋ–Η–Β ―É―¹―²–Α–≤–Ϋ–Ψ–≥–Ψ –Κ–Α–Ω–Η―²–Α–Μ–Α, –Κ–Α–Κ –Ω―Ä–Α–≤–Η–Μ–Ψ, –Ϋ–Β –Ω―Ä–Η–≤–Ψ–¥–Η―² –Κ ―É–Μ―É―΅―à–Β–Ϋ–Η―é –Κ–Α―΅–Β―¹―²–≤–Α –Α–Κ―²–Η–≤–Ψ–≤, –Α ―¹–Μ–Β–¥–Ψ–≤–Α―²–Β–Μ―¨–Ϋ–Ψ, –Ϋ–Β –Ψ–±–Β―¹–Ω–Β―΅–Η–≤–Α–Β―² –≥–Α―Ä–Α–Ϋ―²–Η―é –Η―¹–Ω–Ψ–Μ–Ϋ–Β–Ϋ–Η―è –Ψ–±―è–Ζ–Α―²–Β–Μ―¨―¹―²–≤. –™–Μ–Α–≤–Ϋ–Ψ–Β - –Ϋ–Β –Ψ–±―ä–Β–Φ ―É―¹―²–Α–≤–Ϋ–Ψ–≥–Ψ –Κ–Α–Ω–Η―²–Α–Μ–Α, –Α ―¹–Ψ–Ψ―²–≤–Β―²―¹―²–≤–Η–Β –Α–Κ―²–Η–≤–Ψ–≤ –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Η –Ω―Ä–Η–Ϋ―è―²―΄–Φ –Ψ–±―è–Ζ–Α―²–Β–Μ―¨―¹―²–≤–Α–Φ.

–Γ–Ψ–Ψ–±―â–Β―¹―²–≤–Ψ –Ϋ–Β–¥–Ψ–≤–Ψ–Μ―¨–Ϋ–Ψ –Η ―Ä―è–¥–Ψ–Φ –Ϋ–Ψ–≤―΄―Ö ―²―Ä–Β–±–Ψ–≤–Α–Ϋ–Η–Ι –Κ ―Ä–Β–Ζ–Β―Ä–≤–Α–Φ. –ü–Ψ―¹–Μ–Β–¥―¹―²–≤–Η―è –Η―Ö –Ω―Ä–Η–Φ–Β–Ϋ–Β–Ϋ–Η―è –Ψ–±―Ä–Η―¹–Ψ–≤―΄–≤–Α–Β―² –ê–Μ–Β–Κ―¹–Α–Ϋ–¥―Ä –€–Β―Ä–Β–Ϋ–Κ–Ψ–≤:

- –£ –Ω―Ä–Ψ–Β–Κ―²–Β –Ω―Ä–Β–¥–Μ–Α–≥–Α–Β―²―¹―è ―³–Ψ―Ä–Φ–Η―Ä–Ψ–≤–Α―²―¨ ―Ä–Β–Ζ–Β―Ä–≤―΄ –≤ ―¹–Ψ–Ψ―²–≤–Β―²―¹―²–≤–Η–Η ―¹ –Ϋ–Ψ―Ä–Φ–Α―²–Η–≤–Α–Φ–Η –Ϋ–Α –Ψ―²―΅–Β―²–Ϋ―É―é –¥–Α―²―É. –Γ―²―Ä–Α―Ö–Ψ–≤―â–Η–Κ–Η –Ω–Ψ–Ϋ–Η–Φ–Α―é―², ―΅―²–Ψ ―ç―²–Ψ ―²–Α–Κ–Ψ–Β. –ù–Α–Ω―Ä–Η–Φ–Β―Ä, –Ϋ–Α –Ψ―²―΅–Β―²–Ϋ―É―é –¥–Α―²―É –≤―΄–Ω–Α–¥–Α–Β―² –Κ―Ä―É–Ω–Ϋ―΄–Ι ―É–±―΄―²–Ψ–Κ. –€―΄ ―¹―²–Α–≤–Η–Φ –Β–≥–Ψ –≤ ―Ä–Β–Ζ–Β―Ä–≤―΄ –Ϋ–Β―É―Ä–Β–≥―É–Μ–Η―Ä–Ψ–≤–Α–Ϋ–Ϋ―΄―Ö –Η –Ϋ–Α―Ä―É―à–Α–Β–Φ –Ϋ–Ψ―Ä–Φ–Α―²–Η–≤―΄. –½–Α―²–Β–Φ –Η–¥–Β―² –≤―΄–Ω–Μ–Α―²–Α, –Ω–Ψ―¹–Μ–Β ―ç―²–Ψ–≥–Ψ –≤–Ψ–Ζ–≤―Ä–Α―â–Α―é―²―¹―è –¥–Β–Ϋ―¨–≥–Η –Ψ―² –Ω–Β―Ä–Β―¹―²―Ä–Α―Ö–Ψ–≤―â–Η–Κ–Ψ–≤ - –≤―¹–Β ―ç―²–Ψ –¥–Μ–Η―²–Β–Μ―¨–Ϋ―΄–Ι –Ω―Ä–Ψ―Ü–Β―¹―¹. –Θ –Ϋ–Α–¥–Ζ–Ψ―Ä–Ϋ–Ψ–≥–Ψ –Ψ―Ä–≥–Α–Ϋ–Α –≤ –Μ―é–±–Ψ–Ι –Φ–Ψ–Φ–Β–Ϋ―² –Ω–Ψ―è–≤–Μ―è–Β―²―¹―è –Ω–Ψ–≤–Ψ–¥ –¥–Μ―è –Ω―Ä–Η–Ψ―¹―²–Α–Ϋ–Ψ–≤–Μ–Β–Ϋ–Η―è –¥–Β―è―²–Β–Μ―¨–Ϋ–Ψ―¹―²–Η –Μ–Η―Ü–Β–Ϋ–Ζ–Η–Η... –¦–Η―΅–Ϋ–Ψ ―É –Φ–Β–Ϋ―è –≤–Ψ–Ζ–Ϋ–Η–Κ–Α–Β―² –Ψ―â―É―â–Β–Ϋ–Η–Β, ―΅―²–Ψ –Ζ–¥–Β―¹―¨ ―Ä–Α–±–Ψ―²–Α–Β―² –≥–Μ–Ψ–±–Α–Μ―¨–Ϋ–Α―è –Η–¥–Β―è ―¹–Ψ―¹―Ä–Β–¥–Ψ―²–Ψ―΅–Η―²―¨ ―Ü–Β–Ϋ―²―Ä―΄ –Ω―Ä–Η–Ϋ―è―²–Η―è ―Ä–Β―à–Β–Ϋ–Η–Ι –Ω–Ψ ―¹―²―Ä–Α―Ö–Ψ–≤–Α–Ϋ–Η―é –Ϋ–Α ―É―Ä–Ψ–≤–Ϋ–Β –€–Ψ―¹–Κ–≤―΄, –Ψ―¹―²–Α–≤–Η–≤ –Ϋ–Α ―É―Ä–Ψ–≤–Ϋ–Β ―Ä–Β–≥–Η–Ψ–Ϋ–Ψ–≤ –Η―¹–Κ–Μ―é―΅–Η―²–Β–Μ―¨–Ϋ–Ψ ―³–Η–Μ–Η–Α–Μ―¨–Ϋ―΄–Β ―¹–Β―²–Η.

–ï―¹–Μ–Η –Ζ–Α–Κ–Ψ–Ϋ –±―É–¥–Β―² –Ω―Ä–Η–Ϋ―è―² –≤ ―²–Α–Κ–Ψ–Φ –≤–Η–¥–Β, ―²–Ψ, –Ω–Ψ –Ψ―Ü–Β–Ϋ–Κ–Α–Φ ―É―΅–Α―¹―²–Ϋ–Η–Κ–Ψ–≤ –Κ―Ä―É–≥–Μ–Ψ–≥–Ψ ―¹―²–Ψ–Μ–Α, ―¹ ―Ä―΄–Ϋ–Κ–Α –Φ–Ψ–≥―É―² ―É–Ι―²–Η 300 - 500 –Κ–Ψ–Φ–Ω–Α–Ϋ–Η–Ι –Η–Ζ 800. –ë―É–¥–Β―² –Μ–Η ―²–Α–Κ–Α―è –Κ–Ψ–Ϋ―³–Η–≥―É―Ä–Α―Ü–Η―è ―Ä―΄–Ϋ–Κ–Α ―¹–Ω–Ψ―¹–Ψ–±―¹―²–≤–Ψ–≤–Α―²―¨ ―Ä–Β―à–Β–Ϋ–Η―é –Ω―Ä–Ψ–±–Μ–Β–Φ―΄ –Ω–Ψ–≤―΄―à–Β–Ϋ–Η―è ―¹―²―Ä–Α―Ö–Ψ–≤–Ψ–Ι –Κ―É–Μ―¨―²―É―Ä―΄ –Η ―³–Ψ―Ä–Φ–Η―Ä–Ψ–≤–Α–Ϋ–Η―è –≤ –Ψ–±―â–Β―¹―²–≤–Β –Ω―Ä–Η–Ϋ―Ü–Η–Ω–Α –Ψ―²–≤–Β―²―¹―²¬≠–≤–Β–Ϋ–Ϋ–Ψ―¹―²–Η, –±–Ψ–Μ―¨―à–Ψ–Ι –≤–Ψ–Ω―Ä–Ψ―¹.