На сломе парадигм

Тенденции страхового рынка

Страховой рынок потерял внешние импульсы развития. Ближайшие несколько лет компании будут бороться за прибыль, формировать новые каналы продаж и надеяться, что люди начнут беспокоиться за свою жизнь

В середине мая журнал и аналитический центр «Эксперт-Урал» собрали традиционный круглый стол для страховщиков. Это мероприятие становится неким ответом участников рынка на наш ежегодный рейтинг (подробнее см. здесь ), в котором мы вместе с коллегами из «Эксперт РА» приводим свою точку зрения на основные вызовы, описываем риски и делаем прогнозы на среднесрочную перспективу. Тема на сей раз звучала так - «Страховой рынок: общая тревога и новые возможности для решительных действий». Атмосфера была напряженной. Один из топ-менеджеров в ходе дискуссии вздохнул: «Впервые за долгую карьеру в страховании мне в голову пришла мысль, ту ли я выбрал профессию». А на следующий день после круглого стола в плотных слоях атмосферы сгорел очередной «Протон-М» c общим лимитом ответственности по страховке в 7,8 млрд рублей.

В очередь за полисом

Причины для грусти у страховщиков действительно есть.

- 2013 год был одним из самых сложных с начала кризиса. Рентабельность собственных средств за последние пять лет опустилась до минимального значения и составила 6,1%, рентабельность активов - 2,4%, - комментирует заместитель руководителя отдела рейтингов страховых компаний «Эксперт РА» Наталья Данзурун. - В 2014-м темпы прироста взносов вряд ли окажутся высокими (по оптимистичному прогнозу - 9%, по пессимистичному - 3%), а значит, об увеличении прибыльности речи не идет.

Директор екатеринбургского филиала компании «Согаз» Кирилл Селезнев считает, что даже 3% - это оптимистично.

Падение рентабельности объяснимо: в 2013-м премии по стране приросли на 11,5%, а выплаты - на 13,1%. Урал на этом фоне выглядит страдальцем: первый показатель - 6,5%, второй - 21,2%.

Масла в огонь подливает президент Всероссийского союза страховщиков (ВСС) Игорь Юргенс. По его словам, усредненный комбинированный коэффициент убыточности (ККУ) компаний в целом по стране в 2013-м составил 99,9% (в 2012-м - 98,8%), в 2014-м может подняться до 102%. Самая «горячая точка» - автострахование. Фирмы с долей моторных видов в сборах больше 50% показывают ККУ в 110,5%. В 2014-м, считают в ВСС, цифра достигнет 115%.

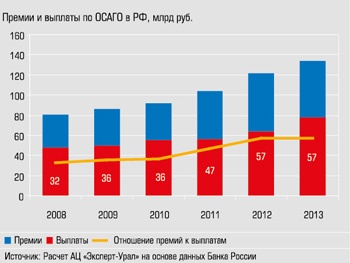

Мы намеренно оставим за рамками осуждения каско (здесь все решает рынок) и сосредоточимся на ОСАГО. Обязательная автогражданка, несмотря на относительно небольшой размер (взносы по России - около 135 млрд рублей в 2013-м, объем всего рынка страхования - 905 миллиардов, по сравнению с другими финансовыми рынками, например депозитов, сумма ничтожная), является мощным социальным раздражителем. Любые изменения в этой области моментально разжигают ожесточенную дискуссию.

Последние три года страховщики непрестанно говорили: базовые тарифы ОСАГО необходимо повышать. С 2003-го (тогда был принят закон об автогражданке) они не претерпели никаких изменений, а стоимость восстановительного ремонта выросла в 2 - 2,5 раза. Противостояние бизнеса и властей достигло пика в прошлом году, когда Госдума в первом чтении приняла поправки, согласно которым максимальная сумма по ущербу «железу» увеличивается с сегодняшних 120 до 400 тыс. рублей, здоровью - со 160 до 500 тысяч.

В начале 2014-го с рынка ОСАГО ушли несколько компаний. Оставшиеся (за редким исключением) либо резко сократили объем выдачи полисов, либо стали навязывать дополнительные услуги.

«Бунт» страховщиков привел к тому, что Центробанк в конце апреля предложил увеличить базовые ставки тарифов ОСАГО на 18,9 - 23,6%.

| Параметры рынка автокаско в 2013 году | |||||||||

| Регион | Премии, млн.руб. |

Цена одного договора, тыс.руб. | Премии на одного жителя, руб. | Кол-во договоров на 1000 чел. | Прирост за год, % | Уровень выплат, % | |||

| Премии | Кол-во договоров | Выплаты | 2013 | 2012 | |||||

| Тюменская область | 5 114 | 41,4 | 1 442 | 35 | 8,4 | 2,8 | 31,1 | 67 | 56 |

| Свердловская область | 6 608 | 37,9 | 1 529 | 40 | 8,9 | 4,6 | 32,4 | 74 | 61 |

| Челябинская область | 4 053 | 24,5 | 1 161 | 47 | 6,1 | 19,6 | 28,3 | 84 | 69 |

| Республика Башкортостан | 3 037 | 34,0 | 746 | 22 | 18,7 | 12,3 | 33,0 | 64 | 57 |

| Пермский край | 2 811 | 40,7 | 1 067 | 26 | 7,2 | 2,0 | 27,9 | 76 | 64 |

| Оренбургская область | 1 630 | 34,3 | 812 | 24 | 15,4 | 9,9 | 29,3 | 83 | 74 |

| Удмуртская республика | 1 365 | 31,9 | 900 | 28 | 10,7 | 4,1 | 31,1 | 66 | 56 |

| Курганская область | 307 | 17,0 | 350 | 21 | -1,5 | 49,1 | 33,9 | 73 | 54 |

| Урал | 24 924 | 34,1 | 1 109 | 32 | 9,6 | 9,2 | 30,6 | 73 | 62 |

| РФ | 212 307 | 43,0 | 1 478 | 34 | 8,7 | 1,7 | 24,0 | 73 | 64 |

Источник: Расчет АЦ "Эксперт-Урал" на основе данных Банка России Госкомстата

| Параметры рынка ОСАГО в 2013 году | |||||||||

| Регион | Премии, млн.руб. |

Цена одного договора, тыс.руб. | Премии на одного жителя, руб. | Кол-во договоров на 1000 чел. | Прирост за год, % | Уровень выплат, % | |||

| Премии | Кол-во договоров | Выплаты | 2013 | 2012 | |||||

| Тюменская область | 5 116 | 3,8 | 1 443 | 381 | 8,4 | 7,5 | 24,0 | 48 | 42 |

| Свердловская область | 4 541 | 3,4 | 1 051 | 312 | 9,4 | 4,6 | 22,2 | 58 | 52 |

| Челябинская область | 3 832 | 3,3 | 1 098 | 337 | 8,6 | 8,9 | 25,2 | 72 | 62 |

| Республика Башкортостан | 3 166 | 3,0 | 778 | 256 | 5,0 | -1,8 | 14,7 | 65 | 60 |

| Пермский край | 2 378 | 3,5 | 902 | 255 | 6,4 | 5,5 | 22,5 | 52 | 46 |

| Оренбургская область | 1 537 | 2,6 | 765 | 294 | 11,3 | 0,4 | 16,3 | 69 | 66 |

| Удмуртская республика | 1 060 | 2,7 | 699 | 260 | 12,7 | 4,5 | 24,0 | 62 | 56 |

| Курганская область | 512 | 2,0 | 584 | 286 | 5,6 | -2,2 | 19,6 | 71 | 63 |

| Урал | 22 143 | 3,2 | 986 | 304 | 8,2 | 4,3 | 21,4 | 60 | 53 |

| РФ | 134 248 | 3,2 | 934 | 295 | 10,8 | 4,0 | 21,0 | 58 | 53 |

Источник: Расчет АЦ "Эксперт-Урал" на основе данных Банка России Госкомстата

- Этого явно недостаточно, - сетует директор филиала компании «Росгосстрах» в Свердловской области Вадим Каточиков. - Например, на Среднем Урале тарифы надо увеличивать в полтора раза. Бытует заблуждение, что мы зарабатываем на автогражданке. Такой вывод делают, сравнивая всего две цифры - объем взносов и выплат. Собрали 135 млрд рублей, а отдали - 78 миллиардов. Где остальные деньги? Простым арифметическим примером нельзя посчитать рентабельность. В статистику, например, не попадают отчисления для формирования резервов будущих выплат и в фонд Российского союза автостраховщиков (РСА), судебные издержки, которые составляют 15 - 20% к официальной убыточности, и расходы на ведение дел.

Председатель Союза страховщиков Уральского региона «Белый соболь» Олег Цыпулин отмечает, что в США за последние пять лет стоимость автогражданки увеличилась в два раза и сейчас ее средняя цена в пересчете на рубли - около 64 тысяч.

Страховщики указывают, что вокруг ОСАГО за последние годы сформировалось два доходных рынка - независимой экспертизы и юридических услуг. Оценщик за калькуляцию в среднем берет 5 тыс. рублей. В случае судебного запроса аппетиты резко возрастают: за свои услуги он может попросить 10 - 20 тыс. рублей. Та же неразбериха с величиной ущерба. Один эксперт может насчитать 10 тысяч, другой - 50.

- Юристы сегодня никого не боятся, - замечает директор екатеринбургского филиала Московской акционерной страховой компании Владимир Невзоров. - Доходит до того, что они ловят автолюбителя на входе в страховую, дают ему деньги на ремонт, а потом представляют якобы недовольного клиента в суде.

Директор екатеринбургского филиала компании «Ингосстрах» Наталья Вагина рассказывает любопытную историю:

- Одной из наших клиенток юристы заплатили 15 тыс. рублей и сказали, чтобы она к нам не ходила. Мол, мы ее обманем, денег дадим мало. Через некоторое время ей пришла квитанция из налоговой на 13 тыс. рублей. Все дело в том, что человек, отсудивший у страховщика сумму сверх положенной за ремонт, должен заплатить с нее подоходный налог. Юристы насутяжничали плюсом 100 тысяч. Дикость ситуации заключается в том, что на ОСАГО богатеют даже не клиенты, а некое сообщество, паразитирующее на системе автогражданки. И суды не особо этому препятствуют. В среднем урегулирование спора занимает три минуты. Как за это время можно вникнуть в суть дела? Немудрено, что подавляющее большинство решений принимается в пользу страхователя. Из судов исчезла состязательность как таковая.

Еще один существенный негативный эффект от неадекватно дешевого ОСАГО - дорогое каско. За год полис подорожал на 15 - 20%. Люди снова видят тарифы в 7 - 11%. «Все беды от того, что чиновники считают, что они понимают в ОСАГО лучше, чем страховщики с многолетним стажем, - уверен Кирилл Селезнев. - В итоге финансовый продукт стал жить по законам потребительского рынка, что неправильно».

- Когда глава Ингосстраха Александр Григорьев уходил со своего поста, он опубликовал ряд статей, в которых выразил свое мнение по поводу сложившейся ситуации, и я с ним полностью согласен, - продолжает советник генерального директора СК «Екатеринбург» Александр Хромаков. - Он пишет, что за десять с лишним лет в нашей стране так никто толком и не разобрался, что такое ОСАГО и как им пользоваться - ни правительство, ни Дума, ни страхователи, ни даже часть страховщиков. Многие вопросы до сих пор остаются без ответа. Например, почему Минтранс с 2003 года так и не выпустил единую методику урегулирования убытков, где было бы все четко и ясно написано: нормо-час - такой-то, движения по ремонту - такие-то, мероприятия следующие. И тогда исчез бы сам предмет спора по размеру ущерба. Это касается не только ОСАГО, но и остальных видов. Если бы нормотворчество соответствовало реалиям, рынок стал бы цивилизованным.

Непонимание со стороны чиновников и прочих потребителей действительно просматривается. То и дело в СМИ просачиваются заявления вроде «страховщики в начале 2000-х накопили достаточно средств, пусть теперь их и используют для выплат». Такую позицию сложно назвать корректной, поскольку компании для входа в систему ОСАГО вынуждены были как минимум вложить существенные средства в развитие инфраструктуры продаж.

Страховщики признают, что единственный вариант сокращения издержек - стараться урегулировать максимальное число споров в досудебном порядке. Это отражает и статистика: доля отказов по отношению к заявленным случаям по ОСАГО в стране снизилась с 4,4% в 2012-м до 3,4% в 2013-м.

Подытожим. Десять лет назад ОСАГО стало драйвером рынка. Оно резко увеличило проникновение страховой услуги и способствовало повышению доверия к ней. «До 2003-го редкая птица залетала к нам в офис», - подтверждает Вадим Каточиков. Но к 2013-му парадигма резко изменилась: автогражданка превратилась в источник проблем и недовольства со стороны потребителей.

Об ОСАГО сегодня слишком много говорят, но дела мало. Власти пытаются балансировать между потребителями и страховщиками. В принципе эта ситуация характерна не только для рынка автогражданки, но и для всей российской экономики в целом. Как мы недавно писали (подробнее см. здесь ), чиновники все же склоняются к успокоению домохозяйств, поддерживая сложившуюся в посткризисные годы модель потребительски ориентированного роста. Однако половинчатая политика приводит к неудовлетворенности всех заинтересованных сторон.

На наш взгляд, базовый тариф по ОСАГО можно и не трогать вовсе. Но в таком случае эффективным должен стать механизм формирования региональных коэффициентов. Этот инструмент кажется нам перспективным потому, что территории показывают разные показатели по числу страховых случаев, мошенничеств, средних выплат и т.д.

- Сегодня надо думать не о том, что повышение тарифа - зло, а что неповышение тарифа - зло, - резюмирует Наталья Вагина. - И если мы не получим цивилизованный закон со справедливой ценой, который удовлетворит клиентов, то завтра люди пойдут на митинг не из-за того, что нужно много платить за страховку, а потому что просто не смогут ее купить.

Страховщики полушутя говорят: мы готовы отдать ОСАГО на откуп РСА, пусть это будет его головной болью. А ФАС, кстати, всерьез предлагает передать всю ответственность по урегулированию в специализированный союз, а страховщиков превратить в агентов за 20% комиссии.

Страхобанки

Итак, ОСАГО уже вряд ли когда-либо вновь станет движителем рынка страхования. Других внешних импульсов (например, введения новых обязательных видов) тоже не просматривается. Потому нужны внутренние драйверы. Главный из них, похоже, - развитие инфраструктуры. Месяц назад мы писали, что страховые компании начали активно практиковать модель продажи продуктов через банки и нестраховых посредников.

- Мы стоим на пороге кардинального изменения парадигмы продаж, - уверен Вадим Каточиков. - У населения появился минимальный интерес к страхованию, просматривается некоторая перспектива. Все крупные игроки финансового рынка осознали: если сейчас они не запрыгнут в эту лодку, то останутся на задворках. Скоро мы станем свидетелями слияния каналов продаж, кроссирования всех банковских и страховых услуг. Это будет совершенно другой мир, другая игра.

Этот прогноз кажется нам правдоподобным. Подтверждение - сформированные за последние пять лет связки «Сбербанк - Сбербанк-Страхование», «Альфа-Банк - Альфа-Страхование», «Росгосстрах - Росгосстрахбанк», «Газпромбанк - СОГАЗ», «ВТБ - ВТБ-Страхование» и т.д.

- Одна беда: все забыли про закон о защите конкуренции, - добавляет ложку дегтя Владимир Невзоров. - Сегодня мы наблюдаем жесткое регулирование страховых услуг со стороны банков: хочешь кредит, купи у нас полис. Нет, формально приличия соблюдаются: при крупных банках есть пул аккредитованных компаний, но акцент делается на «избранных». ФАС закрывает на это глаза. В скором будущем мы придем к тому, что независимые компании банкострахованием заниматься перестанут.

Мы не можем до конца согласиться с Владимиром Невзоровым. Его суждение скорее применимо к прежней парадигме продаж. Но теперь один менеджер, вероятно, будет отвечать и за страховое, и за банковское предложение. В таких условиях нам кажется очевидным и естественным, что альтернативные страховщики окажутся в невыгодном положении. Слияние услуг приведет к тому, что конкуренция поднимется на уровень выше: бороться будут не страховщики внутри одного банка, а фингруппы между собой.

На наш взгляд, процесс слияния услуг - благо для рынка. По данным Национального агентства финансовых исследований, люди банкам доверяют куда больше, чем страховщикам, а значит, продвижение продуктов последних через канал первых станет проще.

Логичным следствием появления финансовых «супермаркетов» станет специализация страховщиков. Место универсалов займут холдинги, остальные распределятся по нишам. И соответственно будут работать с небанковскими каналами продаж. Так, СК «Екатеринбург» развивает каско, активно внедряя менеджеров в автосалоны. Компания показала прирост премий в этом сегменте в 2013 году почти в 65%. «Мы стараемся работать только в тех сегментах, которые понимаем, - комментирует Александр Хромаков. - Например, японские и немецкие автомобили. Мы знаем, как здесь урегулируются убытки, и с рентабельностью все в порядке. В то же время у нас в портфеле минимальное количество договоров каско с владельцами китайских машин или машин АвтоВАЗа».

Но здесь возникает еще один вопрос - как защитить нишу. Крупный федеральный игрок, имеющий запас прочности и зашедший на поляну специализированных мелких и средних компаний, может разорить их демпингом. Выход, по мнению Вадима Каточикова в регулировании узких сегментов: «Пирог можно разрезать разными способами. Поделим на три куска - всем будет что поесть, на 33 - никому. Например, в США регулятор не пускает в штат Техас огромную империю Lloyd's. Чтобы аккредитовать страховую компанию в Штатах, придется ждать несколько десятков лет. И это страна с самой рыночной экономикой в мире. Почему мы должны идти по иному пути?»

Еще одним драйвером рынка может стать небанковское страхование жизни (около 40% от всего сегмента страхования жизни).

- Сегодня все зациклены на автостраховании, - комментирует Вадим Каточиков. - И это объяснимо: «моторные» виды понятны простому человеку, который каждый день сталкивается с авариями на дорогах. Но если наша экономика будет развиваться, благосостояние - укрепляться, то рано или поздно люди поймут, что машина - это всего лишь железяка на колесах, а защищать нужно самое ценное - себя. И пусть пока объем классического страхования жизни не так велик (примерно 30 - 33 млрд рублей по России. - Ред.), именно оно - наиболее перспективное направление. Этот сегмент прирастает на 50 - 60% в год. Есть надежды, что через два-три года показатель может еще увеличиться. Не за горами время, когда страхование жизни догонит ОСАГО.

На наш взгляд, необходимыми условиями ускоренного развития классического инвестиционного страхования жизни являются налоговые льготы и закрепление на законодательном уровне возможности инвестировать резервы в различные инструменты.

Уйти в себя

Аналитики «Эксперт РА», подводя итоги 2013 года, пишут: ведущая стратегия компаний на среднесрочную перспективу - «тише едешь - дальше будешь». Страховщики полностью поддерживают этот прогноз.

- Рост бизнеса не всегда полезен, - замечает Владимир Невзоров. - Наш филиал четвертый год собирает почти одно и то же количество денег. Но в то же время прибыльность постоянно растет. Мы нацелены на удержание позиций, но не на захват новых рынков. Идти на чужое поле сегодня слишком затратно и рискованно.

По словам Натальи Вагиной, у Ингосстраха ведущая цель - поддерживать маржинальные виды. Правда, в компании понимают риски сокращения рынка каско и все же прикладывают усилия, например, к развитию страхования имущества физических лиц. Принципиальный момент в настоящей и будущей стратегии компании - не заниматься банкострахованием, а обращать внимание на ниши, где клиент предпочитает тарифу сервис и надежность компании.

- Самый главный пункт нашей стратегии - тариф должен вытекать из статистики, - говорит Наталья Вагина. - И не важно, что по ценам в некоторых видах мы на 30 - 50% выше демпингующих компаний. Мы не будем подгонять ее к средним показателям по рынку, для нас важна рентабельность и ответственность за взятые перед клиентами обязательства.

Несколько выбивается из стройной картины стратегия «Северной казны». По словам заместителя генерального директора компании Татьяны Туниной, страховщик намерен наращивать число подразделений и агентов-физлиц. Последних планируют подбирать у уходящих с рынка игроков.

Сейчас страховщики живут в ожидании 1 июня. Почему-то считается, что именно тогда произойдут первые изменения в ОСАГО

- будут повышены максимальные выплаты по «железу» и базовый тариф. Хотя на момент материала в печать законопроект не прошел еще даже второго чтения.