Труба для нашего всего

Трубная промышленность

Падение объемов продаж в промышленном сегменте заставило трубников сконцентрироваться на выпуске продукции для ТЭК. Однако и этот сектор ждет снижение потребления. Выход для производителей — комплексные решения и высокотехнологичные продукты

Государственные компании ТЭК развернули активную работу по расторговке контрактов на закупку трубной продукции у российских поставщиков. Только Транснефть с начала 2016 года разместила пять крупных контрактов на поставку труб большого диаметра (ТБД) для магистральных трубопроводов. В общей сложности речь идет о покупке на 12,32 млрд рублей. Череду не менее интересных для трубников аукционов провела Роснефть. На покупку труб общего назначения для нужд дочерних уральских обществ (РН-Юганскнефтегаз, Ванкорнефть, РН-Пурнефтегаз) компания готова потратить 2 млрд рублей, на приобретение обсадных и насосно-компрессионных труб — еще 11,6 и 2,3 млрд рублей соответственно.

Поставки труб для ТЭК считаются сегодня наиболее стабильными. Однако несмотря на масштаб затрат в этом сегменте, эксперты сходятся во мнении, что по итогам 2016 года трубникам стоит ожидать сокращения продаж, пусть и незначительного. Тенденции к падению продаж в этом секторе по итогам первого квартала зафиксировал Росстат. Производители стальных труб, большинство из которых как раз работают с нефтяниками и газовиками, сократили выпуск продукции на 5,4% в сравнении с аналогичным периодом 2015 года. Правда, объемы потребления промышленных труб, по данным Росстата, в первом квартале 2016 года упали еще сильнее.

— Думаю, стоит ожидать продолжения снижения отгрузки труб для топливно-энергетического комплекса. Цена на нефть держится на крайне низком уровне, поэтому инвестиций в инфраструктуру все же будет меньше, чем в прежние годы, — указывает на истоки тенденции содиректор независимого аналитического агентства «Инвесткафе» Григорий Бирг.

Канал имени нефтегаза

Уральские производители труб для нефтегазовой отрасли пока заявляют, что особых трудностей с контрактацией не испытывают.

Согласно официальной информации Трубной металлургической компании (в общей структуре отгрузки ТМК на нефтегазовые трубы приходится 78%), в январе — марте 2016 года ее предприятия отгрузили потребителям 845 тыс. тонн стальных труб, что на 15,1% ниже показателя аналогичного периода прошлого года. «Уменьшение произошло главным образом вследствие продолжающегося снижения отгрузки в американском дивизионе», — поясняют в ТМК. В компании подтверждают, что колебания на рынке есть, но они не превышают 10% от объема отгрузки в том или ином сегменте и, как правило, связаны с сезонными факторами. Однако по итогам года производитель рассчитывает сохранить объемы на уровне 2015 года, тем более что в первом квартале 2016-го отгрузка предприятиями российского дивизиона компании превысила показатели прошлого года. «Работа по заключению контрактов и участию в тендерных процедурах проходит в плановом режиме, — говорят в ТМК. — По итогам тендеров в феврале — марте получены крупные заказы на поставку труб большого диаметра для Газпрома и труб нефтяного сортамента OCTG (Oil Country Tubular Goods) для Роснефти во втором квартале».

Представители холдинга «Челябинский трубопрокатный завод» (основные активы — одноименное предприятие в Челябинске и Первоуральский новотрубный завод в Свердловской области) сделали ставку на участие в государственных проектах по строительству трубопроводов «Сила Сибири», Ухта — Торжок, Грязовец — Выборг. Кроме того, несмотря на общее снижение экспортных поставок в отрасли, представители ЧТПЗ заявили, что планируют нарастить отгрузку труб большого диаметра за рубеж. Компания уже получила контракт на отгрузку ТБД под международный проект Nord Stream 2. «Договор на поставку труб для строительства двух ниток газопровода “Северный поток 2” заключен в апреле 2016 года. ЧТПЗ отгрузит 596 тыс. тонн труб диаметром 1153 мм с толщиной стенки 30,9 и 34,6 мм с внутренним и внешним антикоррозионным покрытием. Вся продукция будет произведена в цехе “Высота 239” Челябинского трубопрокатного завода. Сроки поставки партии: сентябрь 2016 года — июнь 2018-го», — уточнили на ЧТПЗ.

По словам начальника отдела маркетинга ОАО «Уральский трубный завод» (Свердловская область, «Уралтрубпром») Александра Новокрещенова, в настоящее время на рынке умеренный спрос. «В текущем году мы планируем произвести на 15% больше, чем было в 2015 году, то есть достичь показателя в 300 тыс. тонн. Особых падений или роста в сегментах, где присутствует “Уралтрубпром”, я не наблюдаю», — уточнил представитель завода. Компания в 2016 году рассчитывает нарастить производство обсадных труб, выпуск которых был налажен на промплощадке в Первоуральске лишь в 2015 году.

Тупик мирного атома

Если производители стальных труб для нефтегазовой отрасли смогли заключить крупные контракты, дающие гарантию загрузки производственных мощностей, то для производителей трубной продукции из цветных металлов вопрос сбыта встал очень остро.

Одно из подразделений АО «Корпорация ВСМПО-Ависма» (Свердловская область, Верхняя Салда, блокпакет акций принадлежит госкорпорации «Ростех»), выпускающее титановые сварные бесшовные трубы, продолжительное время не может обеспечить себя заказами для полноценной загрузки. По информации корпорации, часть прошлого года цех № 30 находился в вынужденном простое. Лишь в феврале этого года представителям компании удалось получить небольшой экспортный контракт (46 тонн труб), для реализации которого были запущены четыре стана этого производственного участка. Еще 286 тонн сварных труб заказал на ВСМПО-Ависме Ленинградский металлургический завод (входит в ОАО «Силовые машины»): продукция будет использоваться для строительства атомных энергоблоков в Индии. При этом производственная мощность цеха составляет 65 тонн готовой продукции в месяц, а при пиковой нагрузке здесь можно выпускать до 100 тонн труб ежемесячно. То есть весь законтрактованный объем будет произведен уже в июне.

Маркетологи корпорации объясняют сложное положение спецификой продукции. «Сварные бесшовные титановые трубы, которые выпускает цех № 30, используются в основном в атомной энергетике, на опреснительных заводах, в сфере газо- и нефтедобычи. Спектр их применения невелик», — указано в материалах ВСМПО-Авсимы.

— Сегодня, когда резко сократились объемы строительства атомных станций, трубы, пусть в меньшей степени, но все равно востребованы. Мы сохранили и будем сохранять трубосварочные линии. Хотя, признаюсь, мысли о закрытии периодически озвучиваются, — комментирует ситуацию гендиректор предприятия Михаил Воеводин. — Есть надежда, что рынок восстановится, что будут реализовываться такие капиталоемкие проекты, как опреснительные заводы на Ближнем Востоке, возможно, в Африке. Возможно, начнется строительство новых атомных станций, которое потребует сварную трубу. Возможно, цена на нефть вырастет, и наши заказчики вернутся к строительству геотермальных станций. Надо пережить падение рынка и падение цены и быть готовым к большим заказам.

Отметить, что глава Росатома Сергей Кириенко относительно недавно заявил, что компания имеет обширный портфель заказов на строительство атомных станций за пределами России. В настоящее время в разной стадии готовности находится 18 станций. По словам представителей Росатома, в 2016 году есть потенциал увеличить количество возводимых объектов до 34.

Проспект концептуального инжиниринга

Чтобы обеспечить себя заказами, трубники начали изыскивать варианты новых форм сотрудничества с базовыми игроками топливно-энергетического комплекса страны. ТМК, например, подписала в текущем году меморандум о партнерстве при реализации программы импортозамещения трубной продукции для шельфовых проектов Роснефти.

В конце апреля в рамках реализации соглашения о сотрудничестве между властями Свердловской области и ПАО АНК «Башнефть» представители ТМК договорились с нефтяниками о совместной реализации Программы технологического партнерства. Работа начнется уже в 2016 году и будет продолжаться как минимум до 2020-го. По информации департамента информполитики губернатора Свердловской области, подписанные документы включают более 20 совместных мероприятий, связанных с разработкой, внедрением, опытно-промысловыми испытаниями продукции ТМК на нефтегазовых месторождениях Башнефти. Среди продуктов, которые поставит ТМК, — трубы в хладостойком и коррозионностойком исполнении, с премиальными соединениями, стойкие к смятию, теплоизолированные лифтовые, в том числе из стали Cr13, а также трубы для проведения гидроразрыва пласта. В пресс-службе ТМК уточнили, что программа предусматривает и взаимодействие компаний по вопросам закачивания скважин, концептуального инжиниринга, сопровождения спусков трубных колонн, технической поддержки, подбора оптимальных марок стали для производства узкоспециализированных труб.

Исполнителями большей части мероприятий программы будут заводы ТМК, в том числе расположенные на территории Свердловской области Северский и Синарский трубные. В программе не оговариваются конкретные суммы контрактов, однако ее реализация, безусловно, будет выгодна как ТМК, так и Башнефти. Как обрисовал перспективы совместной работы заместитель генерального директора ТМК по техническим продажам и инновациям Сергей Чикалов, «используя свой технологический, научно-исследовательский и сервисный потенциал, ТМК будет совместно с Башнефтью разрабатывать трубные решения, внедрять и развивать высокотехнологичные продукты для месторождений со сложными условиями эксплуатации, что представляет безусловный интерес для обеих компаний».

|

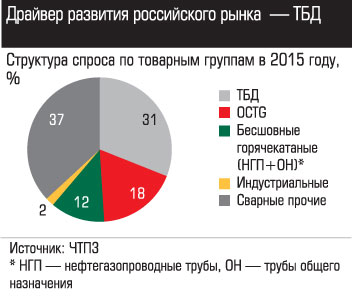

Вечер трубного дня По результатам исследования World Steel Association, на мировом рынке производителей труб РФ сохраняла в 2014 году вторую позицию после Китая. При этом если поднебесный вклад в общий объем составил почти 65%, то доля России — 8,4% (11,6 млн тонн). Нашим ближайшим конкурентом, отстав на 3,3 млн тонн, выступала Япония. В 2015 году, по оценке Росстата, несмотря на сокращение производства стали в России на 1,8%, выпуск стальных труб вырос до максимального значения — 11,4 млн тонн, что на 1,2% выше уровня 2014 года. Данные Фонда развития трубной промышленности (ФРТП) практически совпадают с росстатовскими — 11,54 млн тонн, что на 2% больше, чем в 2014-м. Торгово-промышленная палата (ТПП) РФ указала на прирост в 3% за 11 месяцев 2015-го к аналогичному периоду 2014 года. (По поводу расхождений значений заметим: статистики используют разные методики подсчета, может различаться охват опрашиваемых компаний. World Steel Association рассматривает выпуск труб и фитингов вместе как трубную продукцию, поэтому оценка оказывается завышенной по сравнению с российскими данными.) Основной фактор роста — существенное увеличение потребления труб большого диаметра (ТБД) на фоне снижения потребления в остальных сегментах. По оценкам ФРТП, спрос на эту продукцию составил в 2015 году около 3,4 млн тонн и превышает показатель 2014 года на 30%. Разброс мнений других экспертов — от 20% до 50%. По данным информационно-аналитического отдела Челябинского трубопрокатного завода, ТБД занимает 31% в общей структуре спроса на трубную продукцию в России. Возросшая потребность в ТБД в первую очередь объясняется реализацией ряда крупных трубопроводных проектов Газпрома, как внутри страны, так и за рубежом. По оценке ФРТП, в общей сложности на долю трубопроводного транспорта и добычи углеводородов приходится 65 — 75% потребления труб. Остальное распределено между строительством и ЖКХ (21 — 27%), машиностроением (3 — 5%) и энергетическим машиностроением (1 — 3%).

В целом за последние пять лет потребление труб стабилизировалось на уровне около 10 млн тонн в год. В 2015 году показатель составил 10,5 млн тонн — сокращение к потреблению 2014 года — 2%. Крупные российские игроки продолжают инвестировать в развитие мощностей по производству высокотехнологичной продукции с высокой добавленной стоимостью, что способствует полному замещению импорта в некоторых сегментах. Так, отечественные производители на 100% удовлетворяют потребность компаний ТЭК в магистральных трубах. Напряженная ситуация в мире и развитие внутреннего рынка отразились на внешней торговле. Физический объем импорта по данным Федеральной таможенной службы в 2015 году продолжал сокращаться: ввоз труб из стран дальнего зарубежья упал на 33,5%, из стран СНГ — на 44,8% (в 2014 году — на 27,6% и 14,5% соответственно). Экспорт сжался, по оценке ФРТП, на 23,1%. На мировом рынке стальных труб также наблюдается спад потребления. По оценке Трубной металлургической компании, сокращение спроса составило примерно 4% по сравнению с 2014 годом. ФРТП дает цифру в 3,6%. Многие крупные мировые предприятия прибегли к приостановке работы заводов. В 2016 году эксперты ожидают сжатия мирового рынка на 1,5 — 2%. Начало 2016 года положительные тенденции на отечественном рынке не подтверждает. Производство стальных труб, по данным Росстата, за первый квартал 2016 года составило 2,6 млн тонн (94,6% от аналогичного периода 2015 года). Существенный спад наблюдался в январе (около 10% к декабрю и январю 2015 года). В марте наметился прирост 1,6% к февралю, однако в годовом исчислении объемы в марте сократились на 9,2%. В 2016 году ведущие игроки рынка кардинальных перемен не ожидают. На прежнем уровне останется потребление труб в нефтегазовом секторе, в сегменте промышленных труб падающий тренд сохранится. |

Автор: Шароглазова Мария