Прилетели

Финансовые проблемы авиакомпаний, обратившихся за поддержкой к государству, стали следствием не столько негативной экономической и политической конъюнктуры, сколько просчетов в посткризисный период чрезмерно быстрого роста. Найти выход из ситуации будет в

Тревожной назвал в интервью ИТАР-ТАСС ситуацию на рынке авиаперевозок министр транспорта РФ Максим Соколов. По его словам, «перевозчики попросили о дополнительных мерах бюджетной поддержки — был поставлен вопрос о государственных гарантиях по банковским кредитам <…> и о субсидировании ставок». О каких именно перевозчиках идет речь, не ясно (мы обратились в Минтранс с просьбой уточнить слова министра, но за неделю не получили ответа). Позднее стало известно, что «с предложением принять меры финансовой поддержки системообразующих предприятий гражданской авиации» выступила Ассоциация эксплуатантов воздушного транспорта. Это значит, что проблема носит характер всеобщей.

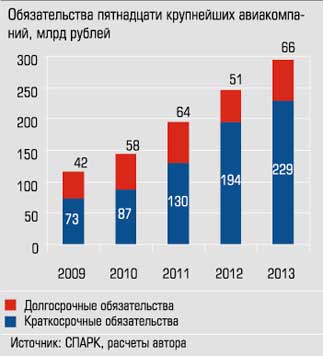

Чтобы представить ситуацию, мы проанализировали финансовые показатели пятнадцати крупнейших авиакомпаний (кроме «Глобуса» и «Икара» — их отчетность не раскрыта; для анализа использовалась СПАРК). Выяснилось, что на конец 2013 года игроки, удерживающие почти 85% рынка, накопили 229 млрд рублей краткосрочных обязательств и 66 млрд рублей долгосрочных— это в четыре раза больше их суммарной валовой прибыли по итогам года. Более того, объем обязательств трех компаний (Трансаэро, ЮТэйра и «Ямала») превысил их годовую выручку.

«Тот факт, что авиакомпании сформировали существенную долговую нагрузку еще до 2014 года, не вызывает сомнений», — отмечает руководитель отраслевого агентства «АвиаПорт» Олег Пантелеев. Сложности текущего года — замедление темпов роста перевозок на международных воздушных линиях, ухудшение условий заимствования, банкротства туристических операторов и прочее — обострили и без того непростое положение авиакомпаний. Но как они в нем оказались?

Росли, да не выросли

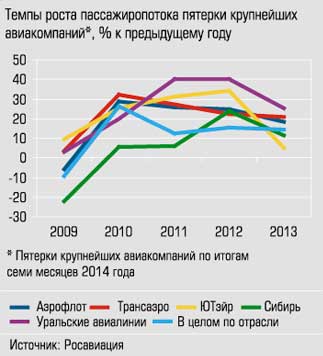

По данным Росавиации, с 2010 по 2013 год пассажиропоток гражданской авиации демонстрировал двузначные темпы роста, в среднем 16% в год, по сравнению с докризисным 2008-м рынок в 2013-м вырос на 67%. Положительная динамика сохранилась и в 2014 году, хотя и чуть замедлилась: за январь — август авиакомпании перевезли 63,4 млн человек, что на 12% больше, чем за аналогичный период 2013-го; по итогам восьми месяцев прошлого года прирост составлял 15%. Тревожиться на таком фоне вроде бы странно. Но именно в этих цифрах, по мнению экспертов, кроется корень проблемы.

По данным Росавиации, с 2010 по 2013 год пассажиропоток гражданской авиации демонстрировал двузначные темпы роста, в среднем 16% в год, по сравнению с докризисным 2008-м рынок в 2013-м вырос на 67%. Положительная динамика сохранилась и в 2014 году, хотя и чуть замедлилась: за январь — август авиакомпании перевезли 63,4 млн человек, что на 12% больше, чем за аналогичный период 2013-го; по итогам восьми месяцев прошлого года прирост составлял 15%. Тревожиться на таком фоне вроде бы странно. Но именно в этих цифрах, по мнению экспертов, кроется корень проблемы.

— С первого квартала 2010 года начался посткризисный восстановительный рост спроса на авиаперевозки, который в  следующие годы поддерживался постоянным повышением заработной платы и рядом иных факторов, — отмечает независимый авиационный эксперт Андрей Крамаренко. — Вопреки основам микроэкономики, авиакомпании не воспользовались этим для повышения прибыли, напротив, доходная ставка на выполненный пассажирокилометр в 2013 году увеличилась к 2009-му всего на 6% в текущих ценах. В базовых ценах она за этот период и вовсе снизилась на 18%. Оценочно 85 — 90% прироста пассажиропотока после 2009 года пришлось на частное потребление, то есть спрос, оплаченный из собственных средств пассажиров. Этот спрос в

следующие годы поддерживался постоянным повышением заработной платы и рядом иных факторов, — отмечает независимый авиационный эксперт Андрей Крамаренко. — Вопреки основам микроэкономики, авиакомпании не воспользовались этим для повышения прибыли, напротив, доходная ставка на выполненный пассажирокилометр в 2013 году увеличилась к 2009-му всего на 6% в текущих ценах. В базовых ценах она за этот период и вовсе снизилась на 18%. Оценочно 85 — 90% прироста пассажиропотока после 2009 года пришлось на частное потребление, то есть спрос, оплаченный из собственных средств пассажиров. Этот спрос в

силу его высокой ценовой эластичности в значительной мере  стимулировали сами авиакомпании. Рост ради роста в итоге завел некоторые авиакомпании в тупик. Быстрое развитие на фоне низкой, а подчас и отрицательной рентабельности требовало наращивания кредитного портфеля. В результате к середине 2014 года некоторые крупнейшие авиакомпании были обременены значительной задолженностью, обслуживать которую ввиду ухудшения условий ведения бизнеса стало трудно.

стимулировали сами авиакомпании. Рост ради роста в итоге завел некоторые авиакомпании в тупик. Быстрое развитие на фоне низкой, а подчас и отрицательной рентабельности требовало наращивания кредитного портфеля. В результате к середине 2014 года некоторые крупнейшие авиакомпании были обременены значительной задолженностью, обслуживать которую ввиду ухудшения условий ведения бизнеса стало трудно.

И действительно, судя по отчетности авиакомпаний из топ-15, с 2010 по 2013 год их суммарная долговая нагрузка выросла вдвое, при этом половина перевозчиков показала снижение валовой прибыли — и это при двузначных темпах роста пассажиропотока, которые демонстрировал рынок.

— Есть пример авиакомпании S7 Airlines, которая непросто пережила кризис 2008/2009 годов, но многому научилась.

В период активного роста российского рынка авиаперевозок ее  руководство не поддалось ажиотажу борьбы за рыночную долю, предпочтя расти относительно скромными, по сравнению с конкурентами, темпами. В итоге компания в рейтинге перевозчиков переместилась со второго места на четвертое, но, судя по всему, чувствует себя комфортно. Для многих других авиакомпаний борьба за долю рынка оказалась более приоритетной, чем прибыльность и сокращение издержек. При нынешнем снижении темпов роста подобная стратегия ведет к убыткам, и многие перевозчики с этим столкнулись, — комментирует главный редактор «Авиатранспортного обозрения»

руководство не поддалось ажиотажу борьбы за рыночную долю, предпочтя расти относительно скромными, по сравнению с конкурентами, темпами. В итоге компания в рейтинге перевозчиков переместилась со второго места на четвертое, но, судя по всему, чувствует себя комфортно. Для многих других авиакомпаний борьба за долю рынка оказалась более приоритетной, чем прибыльность и сокращение издержек. При нынешнем снижении темпов роста подобная стратегия ведет к убыткам, и многие перевозчики с этим столкнулись, — комментирует главный редактор «Авиатранспортного обозрения»

Почему именно осенью 2014 года внутренний кризис достиг пика, и авиакомпании обратились к государству за помощью? Объяснений несколько. «Во-первых, привлекать новые средства стало сложно, если не невозможно. Не зря Максим Соколов в интервью говорит о том, что у перевозчиков возникли сложности с получением кредитов даже в рамках одобренных ранее лимитов. По крайней мере, авиационный бизнес явно не может претендовать на хорошие условия. Во-вторых, авиакомпании в течение нескольких лет брали кредиты под быстрый рост, закрывая ими другие кредиты. Как только бизнес перестал расти прежними темпами (особенно это было заметно в начале года: по итогам первого квартала прирост пассажиропотока составил 10% против почти 18% в первом квартале 2013-го. — Ред.), возникли вопросы об его устойчивости вообще. Ситуация в какой-то степени напоминает то, что происходит на туристическом рынке, излишняя агрессивность и самонадеянность оказываются губительными», — говорит Олег Пантелеев.

По мнению Андрея Крамаренко, авиакомпании столкнулись с рядом негативных событий, по отдельности не способных оказать серьезного влияния на состояние отрасли, но вкупе нанесших чувствительный удар:

— Решающее значение имели девальвация рубля и введение экономических санкций. Существенная доля издержек номинирована в иностранной валюте, прежде всего лизинг и техобслуживание самолетов, и в рублевом эквиваленте эти статьи быстро подросли на фоне статичной рублевой выручки. Во-вторых, перераспределение туристических пассажиропотоков внутрь страны привело к снижению доходности, поскольку уровень рентабельности на внутренних линиях традиционно ниже, чем на международных (по итогам шести месяцев текущего года перевозки на МВЛ показали прирост всего в 5,6% против 23,8% по итогам первого полугодия 2013-го. — Ред.). А массовое банкротство туроператоров по той же причине привело еще и к появлению у авиакомпаний значительной сомнительной дебиторской задолженности. В результате перевозчики мало заработали летом — в традиционно высокий сезон, а в сентябре начала сокращаться глубина продаж билетов и появился отрицательный денежный поток. Финансовые санкции к российским госбанкам привели российские авиакомпании к практически неразрешимым проблемам с доступом к заемным средствам, в том числе рефинансированию кредитов. Некоторым авиакомпаниям осталось только пойти к государству как к последней инстанции.

Облачно, возможны осадки

Проблема чрезмерной долговой нагрузки мешает многим крупным авиакомпаниям. Есть ли у них выход?

— В текущей ситуации их три: повышать цены на билеты, сокращать расходы и искать деньги для того, чтобы пережить тяжелые времена. Но все они непростые, — считает Алексей Синицкий. — Резко повысить цены невозможно, потому что тот, кто первый это сделает, потеряет пассажиров. Единственный способ относительно быстрого существенного сокращения издержек — оптимизация провозных емкостей. Однако досрочно возвращать самолет лизингодателю — процедура непростая и недешевая. В каждом конкретном случае нужно подсчитывать, что хуже: вернуть самолет или оставить его на парковке до лучших времен. С привлечением заемных ресурсов тоже возникают проблемы, поскольку крупнейшие российские банки из-за международных санкций лишились доступа к дешевым иностранным кредитам.

— Если бы меня год назад спросили, что делать, я бы ответил — прекратить рост провозной емкости и поднять цены. Остановить рост пассажиропотока, насколько это возможно, и повысить доходную ставку. Но сейчас такой фокус не пройдет — рынок близок к началу обвала, и приближать этот обвал мало кому хочется. Дело в том, что основным драйвером его роста в последние годы был не корпоративный, а частный сектор. Учитывая ухудшающееся настроение потребителей, подорожание авиаперелетов неизбежно приведет к еще большему снижению спроса, — придерживается схожего мнения Андрей Крамаренко.

В конце июля ЮТэйр объявил об утверждении комплексной программы повышения эффективности и структурной оптимизации издержек. В нее включены мероприятия по оптимизации маршрутной сети, наземного и технического обслуживания воздушных судов, сокращение управленческого персонала, ликвидация части «дочек» и т.д. За счет этого группа компаний рассчитывала сократить производственные расходы на 5 млрд рублей в год. Но, судя по всему, быстро решить проблемы это не помогло. Известно, что ЮТэйр стал одной из авиакомпаний, обратившихся за поддержкой в Минтранс (факт обращения подтвердил представитель компании).

— Доходная ставка, существующая сегодня на рынке, не способствует тому, чтобы авиакомпании улучшали финансовое состояние. Возможностей для существенного увеличения ставки нет, поэтому нельзя гарантировать, что работа по снижению издержек окажет желаемое влияние на уровень долговых обязательств, — констатирует Олег Пантелеев. — Не исключено, что спасением для некоторых авиакомпаний может оказаться только внешний фактор: либо поддержка со стороны государства, либо банкротство конкурентов, что приведет к снижению конкуренции и позволит повысить цены.

Мы сознательно не акцентируем внимание на проблемах конкретных перевозчиков: как говорят эксперты, некоторые из них действительно ходят по лезвию ножа, поэтому крайне важно не допустить цепной реакции потери доверия к ним со стороны кредиторов, контрагентов и пассажиров. Вместе с тем очевидно, что непростая ситуация сложилась минимум у двух авиакомпаний из пятерки крупнейших. Хотя их жизнь по сценарию AirUnion не закончится, уверены эксперты.

— Есть такое выражение — too big to fail, «слишком большие, чтобы умереть», — говорит Андрей Крамаренко. — Государство научено прошлым опытом, последствия ухода любой авиакомпании из четверки крупнейших будут куда болезненней краха AirUnion. Внезапной остановки не допустят.

Возможно, что авиакомпаниям при поддержке государства и понимании партнеров удастся решить проблемы, но, учитывая, как они воспользовались периодом активного роста рынка, гарантировать это нереально. Сейчас им важно перейти с летнего расписания на зимнее, не допустив кассового разрыва: сентябрь закончился, часть пути пройдена.

— Если кредитование под госгарантии не сработает, останется всего два пути: либо перемещение проблемной авиакомпании под крыло к надежному государственному авиаперевозчику — Аэрофлоту, либо прямая национализация с передачей акций в ВЭБ, — прогнозирует Алексей Синицкий. — Независимо от того, кому достанется проблемный перевозчик, суть не изменится: покровитель, понеся дополнительные расходы, обеспечит выполнение всех необходимых перевозок, постепенно сворачивая его деятельность. Потому что Аэрофлоту подобная проблемная авиакомпания совершенно не нужна, а ВЭБу — тем более.

Очевидно: и руководителям отрасли, и авиакомпаниям пора не просто задать себе неудобные вопросы, но и начать на них отвечать.